Das Jahr 2025 offenbart ein Paradox am Markt für flexible Wechselkurse (Forex), ein Paradox, das ich als selten bezeichnen kann. Die Grundlage der Währungsentwicklungen am Devisenmarkt ist die Divergenz der Geldpolitiken. Konkret ist es die unterschiedliche Entwicklung der Zinssätze der wichtigsten Zentralbanken der Welt, die den langfristigen Trend der wichtigsten USD-Währungspaare im Forex bestimmt.

Doch das Jahr 2025 zeigt eine seltene Konstellation: Die Divergenz der Geldpolitiken hatte nahezu keine Wirkung auf den FX-Markt.

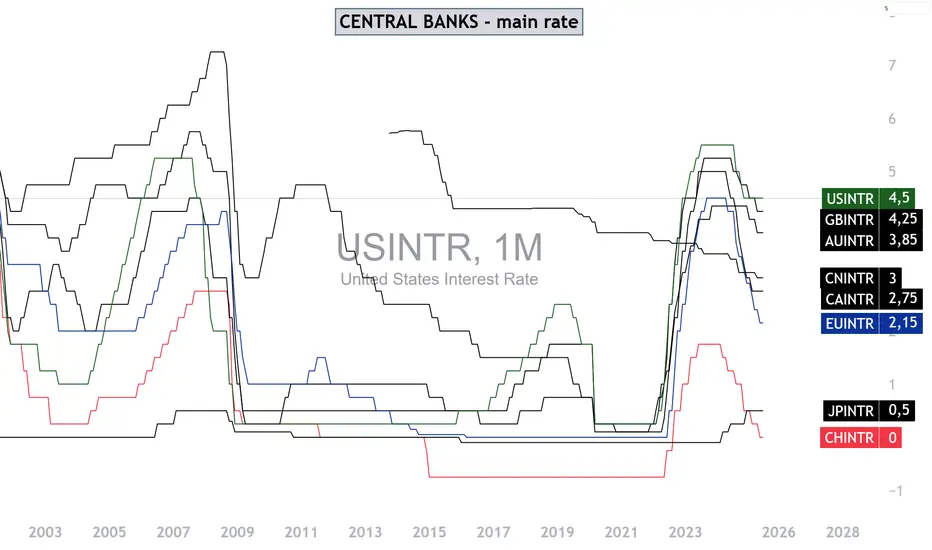

Warum? Weil der US-Dollar im Jahr 2025 (bei weitem) die schwächste Währung am FX-Markt ist, obwohl die Fed ihren Zinssatz nicht verändert hat und dieser der höchste unter den großen Zentralbanken bleibt, wie das Hauptdiagramm dieser Analyse zeigt.

1) Im Jahr 2025 hat die Divergenz der Geldpolitiken den FX nicht beeinflusst

Die nachstehende Tabelle vergleicht die Entwicklung der Zinssätze der wichtigsten Zentralbanken sowie ihre Inflationslage. Mit Ausnahme der Bank of Japan haben alle großen Zentralbanken ihre Zinssätze in diesem Jahr mehrfach gesenkt, da die Inflationsziele erreicht oder nahezu erreicht wurden.

Nur die Fed hat den Leitzins nicht verändert, und dieser ist nun der höchste aller Zentralbanken.

Die nachstehende Tabelle wurde vom Analysten Vincent Ganne für Swissquote erstellt und bietet einen Vergleich der Geldpolitik der wichtigsten Zentralbanken im Jahr 2025.

Die nachstehende Infografik, basierend auf Bloomberg, zeigt einen Vergleich der Entwicklung der Zentralbankzinsen weltweit im Jahr 2025.

2) Hier liegt das Paradox: Der US-Dollar ist die schwächste FX-Währung in diesem Jahr (Rückgang um 10 %), trotz der günstigen US-Zinsen

Der US-Dollar ist nicht nur die einzige große FX-Währung, die im Jahr 2025 gefallen ist, sondern dieser Rückgang ist erheblich – ein Einbruch von 10 %.

Dieser Rückgang steht in völligem Widerspruch zur Divergenz der Geldpolitik, die den Dollar gegenüber einem Korb wichtiger Währungen eigentlich hätte steigen lassen müssen. Die Frage ist nun, welchen Trend der US-Dollar einschlagen wird, falls die Fed Ende des Jahres ihren Zinssatz senken sollte.

3) Letztlich ist die Rolle der Divergenz der Geldpolitik vorübergehend ausgesetzt, da die US-Wirtschaft vor strukturellen Unsicherheiten steht

• Zölle und deren Auswirkungen auf die US-Wachstumsaussichten

• Anstieg der US-Staatsverschuldung und Fiskal-/Haushaltspolitik der Trump-Administration („Big Beautiful Bill“)

Diese beiden strukturellen Herausforderungen haben die Divergenz der Geldpolitik in diesem Jahr neutralisiert, doch sie dürfte 2026 wieder an Bedeutung gewinnen und möglicherweise eine Erholung des US-Dollars am FX-Markt ermöglichen.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Doch das Jahr 2025 zeigt eine seltene Konstellation: Die Divergenz der Geldpolitiken hatte nahezu keine Wirkung auf den FX-Markt.

Warum? Weil der US-Dollar im Jahr 2025 (bei weitem) die schwächste Währung am FX-Markt ist, obwohl die Fed ihren Zinssatz nicht verändert hat und dieser der höchste unter den großen Zentralbanken bleibt, wie das Hauptdiagramm dieser Analyse zeigt.

1) Im Jahr 2025 hat die Divergenz der Geldpolitiken den FX nicht beeinflusst

Die nachstehende Tabelle vergleicht die Entwicklung der Zinssätze der wichtigsten Zentralbanken sowie ihre Inflationslage. Mit Ausnahme der Bank of Japan haben alle großen Zentralbanken ihre Zinssätze in diesem Jahr mehrfach gesenkt, da die Inflationsziele erreicht oder nahezu erreicht wurden.

Nur die Fed hat den Leitzins nicht verändert, und dieser ist nun der höchste aller Zentralbanken.

Die nachstehende Tabelle wurde vom Analysten Vincent Ganne für Swissquote erstellt und bietet einen Vergleich der Geldpolitik der wichtigsten Zentralbanken im Jahr 2025.

Die nachstehende Infografik, basierend auf Bloomberg, zeigt einen Vergleich der Entwicklung der Zentralbankzinsen weltweit im Jahr 2025.

2) Hier liegt das Paradox: Der US-Dollar ist die schwächste FX-Währung in diesem Jahr (Rückgang um 10 %), trotz der günstigen US-Zinsen

Der US-Dollar ist nicht nur die einzige große FX-Währung, die im Jahr 2025 gefallen ist, sondern dieser Rückgang ist erheblich – ein Einbruch von 10 %.

Dieser Rückgang steht in völligem Widerspruch zur Divergenz der Geldpolitik, die den Dollar gegenüber einem Korb wichtiger Währungen eigentlich hätte steigen lassen müssen. Die Frage ist nun, welchen Trend der US-Dollar einschlagen wird, falls die Fed Ende des Jahres ihren Zinssatz senken sollte.

3) Letztlich ist die Rolle der Divergenz der Geldpolitik vorübergehend ausgesetzt, da die US-Wirtschaft vor strukturellen Unsicherheiten steht

• Zölle und deren Auswirkungen auf die US-Wachstumsaussichten

• Anstieg der US-Staatsverschuldung und Fiskal-/Haushaltspolitik der Trump-Administration („Big Beautiful Bill“)

Diese beiden strukturellen Herausforderungen haben die Divergenz der Geldpolitik in diesem Jahr neutralisiert, doch sie dürfte 2026 wieder an Bedeutung gewinnen und möglicherweise eine Erholung des US-Dollars am FX-Markt ermöglichen.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

This content is written by Vincent Ganne for Swissquote.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

면책사항

해당 정보와 게시물은 금융, 투자, 트레이딩 또는 기타 유형의 조언이나 권장 사항으로 간주되지 않으며, 트레이딩뷰에서 제공하거나 보증하는 것이 아닙니다. 자세한 내용은 이용 약관을 참조하세요.

This content is written by Vincent Ganne for Swissquote.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

면책사항

해당 정보와 게시물은 금융, 투자, 트레이딩 또는 기타 유형의 조언이나 권장 사항으로 간주되지 않으며, 트레이딩뷰에서 제공하거나 보증하는 것이 아닙니다. 자세한 내용은 이용 약관을 참조하세요.