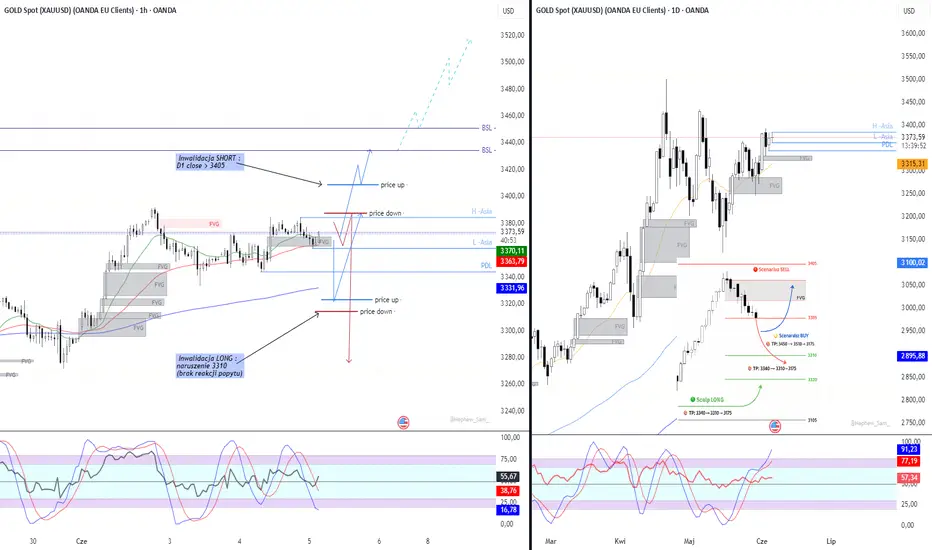

### 🔍 Uzupełniona analiza dla XAUUSD na dzień 5 czerwca 2025, godzina 02:40 NY-USA

📊 **Z uwzględnieniem COT Index i ETF Net Flows**

---

### 🧠 **1. BIAS tygodniowy: SELL (utrzymany z potencjalnym zagrożeniem odwrócenia)**

---

### 🔹 2. **Wnioski z danych makro (COT + ETF)**

#### 📈 **Gold COT Index – tyg. 22/2025**

* Wartość: **381,771** (wzrost z 361,629) ✅

* Poziom nadal **znacznie niższy niż szczyty 2024** (ponad 600K), ale widoczne **odbicie od dołka**.

* ➕ Wskazuje na powolny powrót sentymentu wzrostowego u **non-commercials**.

* ❗ Nie jest to jeszcze sygnał zmiany trendu HTF, ale **potencjalne short covering** lub rotacja pozycji przed decyzjami makro.

#### 🟡 **COT Index vs Cena (Wykres skorelowany)**

* COT Index nadal na niskich poziomach – brak przekonania co do wzrostów.

* **Cena rośnie szybciej niż COT Index** – możliwa dywergencja, czyli **krótkoterminowe wypłukanie shortów** bez wsparcia dużych graczy.

* 🔥 Ryzyko tzw. bull-trapa.

#### 💰 **Gold ETF Net Flow (Kwiecień 2025)**:

* North America: **+44.21 t** (spadek vs marzec)

* Europe: **-0.67 t** (spadek vs marzec)

* Asia: **stabilnie**

* Ogólny trend: **pozytywny, ale słabnący napływ** w stosunku do marca.

* Sygnał: **krótkoterminowe zainteresowanie**, ale **brak silnego impulsu instytucjonalnego**.

---

### 🔸 3. **Wniosek – rewizja lub potwierdzenie scenariuszy**

#### ✅ **Scenariusz SELL – nadal bazowy**:

* COT Index mimo odbicia nadal relatywnie niski → **nie potwierdza siły trendu wzrostowego**.

* ETF Flow hamuje – brak nowego impulsu popytowego.

* Techniczna struktura nadal dystrybucyjna.

* 🔥 Możliwy lokalny squeeze, ale bez trwałości.

---

### 🔄 **Rewizja BIAS?**

* 🔍 Obecne dane **jeszcze nie dają podstaw do zmiany biasu na BUY**.

* Warunkiem zmiany jest nadal **D1 close > 3405 + potwierdzenie w COT** (>450–500K).

---

### 🧭 **Kierunek działań intraday / intraweek**:

#### 🔻 SELL short-term:

* 🎯 Targety: 3340 → 3310 → 3295

* 🧠 Celem jest likwidacja pozycji long weak hands i zebranie sell-side liquidity

* ✅ Potwierdzone brakiem silnego popytu z COT/ETF

#### 🧠 Scalp BUY – możliwy przy:

* Test 3320–3330 z M5/M15 sygnałem wolumenowym

* Target: max 3360–3370 (nie więcej)

---

📉 **Podsumowując:**

COT i ETF potwierdzają **obronę scenariusza SELL jako bazowego**, mimo lekkiego odbicia indeksów. Brak napływu instytucjonalnych pozycji BUY oraz niskie COT sugerują, że wzrosty mogą być pułapką. Scenariusz short aktywny do momentu zamknięcia D1 powyżej 3405.

📊 **Z uwzględnieniem COT Index i ETF Net Flows**

---

### 🧠 **1. BIAS tygodniowy: SELL (utrzymany z potencjalnym zagrożeniem odwrócenia)**

---

### 🔹 2. **Wnioski z danych makro (COT + ETF)**

#### 📈 **Gold COT Index – tyg. 22/2025**

* Wartość: **381,771** (wzrost z 361,629) ✅

* Poziom nadal **znacznie niższy niż szczyty 2024** (ponad 600K), ale widoczne **odbicie od dołka**.

* ➕ Wskazuje na powolny powrót sentymentu wzrostowego u **non-commercials**.

* ❗ Nie jest to jeszcze sygnał zmiany trendu HTF, ale **potencjalne short covering** lub rotacja pozycji przed decyzjami makro.

#### 🟡 **COT Index vs Cena (Wykres skorelowany)**

* COT Index nadal na niskich poziomach – brak przekonania co do wzrostów.

* **Cena rośnie szybciej niż COT Index** – możliwa dywergencja, czyli **krótkoterminowe wypłukanie shortów** bez wsparcia dużych graczy.

* 🔥 Ryzyko tzw. bull-trapa.

#### 💰 **Gold ETF Net Flow (Kwiecień 2025)**:

* North America: **+44.21 t** (spadek vs marzec)

* Europe: **-0.67 t** (spadek vs marzec)

* Asia: **stabilnie**

* Ogólny trend: **pozytywny, ale słabnący napływ** w stosunku do marca.

* Sygnał: **krótkoterminowe zainteresowanie**, ale **brak silnego impulsu instytucjonalnego**.

---

### 🔸 3. **Wniosek – rewizja lub potwierdzenie scenariuszy**

#### ✅ **Scenariusz SELL – nadal bazowy**:

* COT Index mimo odbicia nadal relatywnie niski → **nie potwierdza siły trendu wzrostowego**.

* ETF Flow hamuje – brak nowego impulsu popytowego.

* Techniczna struktura nadal dystrybucyjna.

* 🔥 Możliwy lokalny squeeze, ale bez trwałości.

---

### 🔄 **Rewizja BIAS?**

* 🔍 Obecne dane **jeszcze nie dają podstaw do zmiany biasu na BUY**.

* Warunkiem zmiany jest nadal **D1 close > 3405 + potwierdzenie w COT** (>450–500K).

---

### 🧭 **Kierunek działań intraday / intraweek**:

#### 🔻 SELL short-term:

* 🎯 Targety: 3340 → 3310 → 3295

* 🧠 Celem jest likwidacja pozycji long weak hands i zebranie sell-side liquidity

* ✅ Potwierdzone brakiem silnego popytu z COT/ETF

#### 🧠 Scalp BUY – możliwy przy:

* Test 3320–3330 z M5/M15 sygnałem wolumenowym

* Target: max 3360–3370 (nie więcej)

---

📉 **Podsumowując:**

COT i ETF potwierdzają **obronę scenariusza SELL jako bazowego**, mimo lekkiego odbicia indeksów. Brak napływu instytucjonalnych pozycji BUY oraz niskie COT sugerują, że wzrosty mogą być pułapką. Scenariusz short aktywny do momentu zamknięcia D1 powyżej 3405.

거래청산: 타겟 닿음

Targety: 3340 :) zaliczony관련 발행물

면책사항

해당 정보와 게시물은 금융, 투자, 트레이딩 또는 기타 유형의 조언이나 권장 사항으로 간주되지 않으며, 트레이딩뷰에서 제공하거나 보증하는 것이 아닙니다. 자세한 내용은 이용 약관을 참조하세요.

관련 발행물

면책사항

해당 정보와 게시물은 금융, 투자, 트레이딩 또는 기타 유형의 조언이나 권장 사항으로 간주되지 않으며, 트레이딩뷰에서 제공하거나 보증하는 것이 아닙니다. 자세한 내용은 이용 약관을 참조하세요.