커뮤니티 아이디어

한국판 스페이스X 이노스페이스 12/20(토) 발사예정. 비운의 -75% 공모주 이번엔 날아갈것인가?🔴 나라스페이스테크놀로지 166% 상승. 👀

나라스페이스 상장과 더불어 우주항공 테마주가

상승한 '진짜 이유'를 기술적 차트 분석으로

주린이들 이해하기 쉽게 정리해줄게.

소름주의 😱

우주항공 관련주 이노스페이스를

예로 분석해줄게 테마주는 엮여있어서 함께

차트분석하면 훨씬 좋아!

🔴🔶️빨강, 주황 이중 채널로 저점포착 118% 상승

🧡주황 채널 중단 지지받고 48% 상승

✨️황금비 0.786 지지 포착

👀(조건부) 개미 안타고 발사도 성공시 상승여력

있지만,

오늘 10% 올랐다가 2%대로 눌렸으니 선반영 조심.

✅️첫 상업 발사 '이틀 연기' 20일(토) 새벽 3:45분

이노스페이스 한빛-나노 브라질에서 발사예정🚀

팔로우 좋아요 저장해두고 복기하면서 성투해보자!👊

비트코인 분석 금리인하 금리인상 중요한게 아닙니다안녕하세요 반포자이입니다

금리인하 금리인상 중요한게 아닙니다.

AI와 암호화폐는 금리 내려야만 되는 상황이 아닙니다

2017년~2018년처럼 금리가 오르던 구간에는 암호화폐는 상승했다

지금도 그럴수 있다

실업률 10% 전체 실업률 4.4% 결국에는 신입사원들이 고생한다는 소리 즉, AI 기술발전을 해도 디스인플레이션이라고 볼 수 있다

이런 상황에서 비트코인이 약세장이다 강세장이다 판단하는게 아니라 기관들이 비트코인에 넣는 순간을 기다리는 구간입니다

Morgan Stanley

BofA Merrill

Wells Fargo

UBS

이런 곳들은 전 세계 부자들의 돈을 관리하는 곳인데

여기서 초대형 금융기관들이 비트코인 ETF 판매 허용을 하게되면

수요는 갑작스럽게 커질 수 있다

우린 그때를 기다릴 수 밖에없다

👆 위 누르면 자세한 설명이 보입니다

👍 트레이딩 관점 + 심리

CRYPTOCAP:BTC 1시간봉

이번 하락은 왜나왔냐? 4시간 / 일봉 전체되돌림 (하락) 은 다나왔고 주봉기준 전체 되돌람 (상승) 진행중으로 보고 있습니다

어느정도 반등이 나왔지만, 일본금리 인상에 대한 두려움으로 큰 매수세는 붙지 않았습니다

그래도 어느정도 반등구간까지 진입했고, 86.9K 지지흐름 나오면 88.2K / 89.9K 단기 최대 반등구간까지 반등하는 흐름을 봐야합니다.

어디까지나 횡보하는 흐름으로 상승세가 나와야 합니다.

휩쏘 형태로 반등이 나온다면 숏 포지션으로 급하게 리버스 할 수 있습니다.

주요 저항 지지라인⁉️⁉️

단기저항 86.8K ⭐️

( 저항 받을 수 있는 구간 )

중요저항 87.5K / 89.8K ⭐️

( 4시간 프레임 돌파 안착 )

단기지지 85.9K - 86.9K⭐️

주요지지 84K - 84.9K⭐️

(이탈하면 78.2K 까지 하락가능)

🔍 보유포지션

LONG 85450 5만달러

( 분할 종료 후 SL 리스크 대비 )

12월 17일 NF 보고서 발표 이후 금 가격 변동.1️⃣ 추세 구조 및 추세선

🔹 주요 추세

현재 시장은 중기 상승 추세에 있습니다.

저점이 높아지고 있습니다.

고점이 이전 고점에 근접하거나 이를 넘어설 가능성이 있습니다(더 높은 고점 형성 가능성).

상승 추세선(아래)은 여전히 유효하며, 현재 추세의 핵심 역할을 하고 있습니다.

👉 이 상승 추세선을 확실하게 하향 돌파해야만 중기 상승 추세가 무효화됩니다.

🔹 단기 하락 추세선(위)

위의 하락 추세선은 단기적으로 가격에 압력을 가하고 있습니다.

이는 상승장에서 매도 압력이 발생하는 동적 저항선 역할을 합니다.

현재 가격은 하락 추세선(위)과 지지선(아래) 사이에서 횡보하고 있습니다. 이는 강한 움직임 전의 조정 국면입니다.

📌 하락 추세선을 확실하게 상향 돌파하면 상승 추세 지속이 확인됩니다.

2️⃣ 주요 저항선

🔴 주요 저항 영역: 4,380

이 영역은 다음과 같은 의미를 지닙니다.

이전 고점

명확한 공급 영역

가격이 이 영역을 돌파할 경우:

강력한 차익 실현과 변동성 증가 가능성

상승세 지속을 위해서는 강한 종가와 높은 거래량 등의 확인이 필요합니다.

👉 지속적인 상승 추세는 가격이 4,379를 돌파하고 그 위에서 유지될 때 확정됩니다.

3️⃣ 주요 지지선

🟢 단기 지지선: 4,277

이 영역은 다음과 같은 특징을 포함합니다.

이동 평균선과의 교차점

다양한 반응을 보이는 가격대

역할: 건전한 되돌림 지지선

👉 이 수준 위에서 유지될 경우 단기 상승 추세가 유지됩니다.

🟢 심층 지지선: 4,258

구조적 지지선

가격이 4,277 아래로 하락할 경우:

4,258 재시험 가능성이 매우 높음

이 구간은 추세 결정 구간입니다.

📌 4,258 아래로 하락할 경우, 가격이 아래쪽 주요 상승 추세선으로 되돌아갈 가능성이 크게 높아집니다.

4️⃣ 거래 계획

🟢 금 매수: 4258 – 4256

손절매: 4246

목표 수익: 100 – 300 – 500핍

🔴 금 매도: 4379 – 4381

손절매: 4391

목표 수익: 100 – 300 – 500핍

비트코인 하락의 진짜 정체비트코인 하락의 진짜 정체

지금 시장이 조용히 말해주고 있는 2026년의 힌트

미국 지표 하나하나 보면 별거 아닌 것 같은데, 전부 같은 방향을 가리키고 있음

주식·금리·비트코인까지 동시에 “다음 국면”으로 넘어가고 있다는 신호

지금 이걸 눈치 못 채면, 나중에 차트 보고서야 깨닫게 됨 (이어서계속)

이어서 계속👇

1️⃣🔥 다우 -302p, S&P500 -0.11%, 나스닥 +0.37% → 지수 혼조 = 시장 내부 균열

겉으로는 멀쩡해 보이는데, 실상은 빅테크만 들고 가는 장세고 나머지는 다 체력 빠지는 중이야 📉

2️⃣👷♂️ 11월 비농업 고용 +6.4만명, 실업률 4.6% → 고용 둔화 확실

고용이 식기 시작했다는 건, 연준이 더 이상 “강한 경제” 카드 쓰기 어렵다는 뜻임

3️⃣🛒 10월 소매판매 0%, 5개월 최저 → 미국 소비가 멈췄다

고금리 버티던 소비자들이 이제 진짜 지갑 닫기 시작했다는 데이터야

4️⃣🏭 PMI 서비스 52.9 / 제조 51.8 → 확장은 맞는데 속도가 문제

성장은 하고 있지만, 힘이 빠진 확장 국면… 이게 보통 경기 말기에 나오는 그림임

5️⃣📉 금리 10년물 4.14% 하락, 달러 약세 → 시장 포커스는 이미 금리인하

이건 “경제 괜찮다”가 아니라 “이 상태 오래 못 간다”는 쪽에 베팅하는 거야

6️⃣🛢 유가 55~58달러, 에너지주 -3% → 경기 둔화가 원자재에 먼저 반영

유가는 거짓말 안 함, 수요 둔화가 제일 먼저 찍힘

7️⃣🤖 돈은 전부 AI·빅테크로만 이동 중

엔비디아·애플·MS·아마존, 테슬라는 전고점 시도 → 시장 전체 강세 아님, 피난 자금임

8️⃣⚠️ 비트코인 다시 9만 달러 하회 + 고래 매도

95,000달러 부근에서 실제로 대형 매도 나왔고, 이건 “차익”이 아니라 리스크 인식 변화에 가까움

9️⃣📊 BTC/금 비율 고점 실패 + 장기 모멘텀 붕괴

과거 3번 동일 패턴 → 중앙값 기준 -65~-70% 하락 있었음

이 숫자 자체보다 중요한 건 시장 심리가 이미 방어 모드로 들어갔다는 점

🔟🧠 결론

지금 시장은 “당장 폭락”을 말하는 게 아니라

2026년을 향한 구조적 둔화 + 유동성 재배치를 미리 가격에 반영 중임

이 구간에서 중요한 건 맞히는 게 아니라, 버틸 수 있는 포지션을 갖고 있느냐야

[비트코인] 실업률 상승 = 나쁜 경제, 좋은 유동성 → 비트코인엔 중장기 호재 실업률 상승 = 나쁜 경제, 좋은 유동성 → 비트코인엔 중장기 호재

1️⃣ 미국 11월 비농업 고용 +6.4만 명, 예상치(+4.5만) 상회

2️⃣ 하지만 실업률 4.6%로 상승 (전월 4.4%, 예상 4.5%)

3️⃣ 고용 수치는 양호하지만 해고·무직자 증가 → 경기 둔화 신호

4️⃣ 경기 둔화는 2026년 1월 연준 금리 인하 가능성↑로 해석

5️⃣ 비트코인 가격은 8만7천 달러 부근, 고용 발표 이후 소폭 반등

6️⃣ BTC 현물 ETF 하루 -3.57억 달러 유출, 누적은 +575~580억 달러

7️⃣ ETH ETF 하루 -2.24억 달러, 누적 +120~130억 달러

8️⃣ XRP ETF 누적 10억 달러 돌파, 솔라나 ETF 누적 7.11억 달러

9️⃣ 마이클 세일러, 최근 2주간 BTC 1만 개 이상 매수, 시간당 약 26 BTC

🔟 글로벌 유동성 대비 BTC는 2019년 바닥 수준만큼 과매도, 회복 시 강한 반등 가능성

👉 한 줄 결론

실업률 상승 = 나쁜 경제, 좋은 유동성 → 비트코인엔 중장기 호재

비트코인은 이번 사이클 고점 대비 약 -30% 조정 , 9만 달러 하회 구간에서 공포 심리 확대1️⃣ 비트코인은 이번 사이클 고점 대비 약 -30% 조정 , 9만 달러 하회 구간에서 공포 심리 확대

2️⃣ 하락 원인: 미 증시 변동성, 연말 유동성 감소, 일부 ETF 자금 유출

3️⃣ 하지만 3년 이상 보유 시 역사적으로 손실 확률 거의 0% , 5~10년 보유는 사실상 0%

4️⃣ 단기 변동성은 매우 큼: 1일 기준 하락 확률 47% , 1년 기준도 23%

5️⃣ 이번 조정은 과거 사이클에서도 반복된 중간 조정(mid-cycle correction) 패턴과 유사

6️⃣ 기관은 매도 아닌 매집 : 마이크로스트래티지(Strategy), BTC 10,645개 약 10억 달러 추가 매수

7️⃣ Strategy 총 보유량 67만 BTC 이상 , 전체 공급량의 약 3% 수준

8️⃣ 비트코인은 이제 반감기 중심 자산 → 금리·유동성·기관 수급에 반응하는 매크로 자산 으로 진화

9️⃣ 옵션 시장에서 85~90K 강한 지지 , 12월 26일 옵션 만기 후 변동성 확대 가능성

🔟 공포 매도는 역사적으로 가장 나쁜 선택 이었고, 인내·무레버리지가 가장 큰 보상을 가져옴

12/17 미국 증시와 비트코인16일(현지시간) 뉴욕증시는 11월 고용지표가 지연 발표된 가운데 노동시장이 둔화 조짐을 보였지만 급격한 악화로 이어지지는 않았다는 평가 속에 뚜렷한 방향성을 찾지 못한 채 혼조세로 마감했습니다.

비트코인 가격은 86K 위로 올라오며 88K 부근에서 저항을 받는 모습입니다. 88K 위로 안착한 뒤 89K~90K 구간을 돌파한다면 상승 추세 전환을 기대해 볼 수 있을 것으로 보입니다.

반면 89K~90K 돌파에 실패하고 다시 하락해 86K 아래로 내려올 경우 84K와 82K 구간에서 지지를 받을 가능성이 있으며, 추가 하락 시에는 78K까지 열어두고 대응이 필요해 보입니다.

개인적인 의견으로 투자는 본인의 선택입니다. 피드백은 언제나 환영합니다.

ETHUSDT – HTF OB 컨텍스트 + LTF 구조 전환 매수 시나리오Market Context (4H)

현재 ETH는 4H 기준 인걸핑형(Orderflow Engulfing) 오더블럭 내부에서 거래 중입니다.

이 구간은 이전 하락 흐름을 강하게 흡수한 영역으로,

단기적인 변동성에도 불구하고 중기적 매수 컨텍스트가 유지되는 가격대로 판단합니다.

→ HTF 관점에서는 추세 전환 또는 최소한 반등을 기대할 수 있는 수요 구간입니다

Execution Logic (15M)

15분 차트에서는 다음의 순서가 명확하게 관찰되었습니다.

저점 유동성 스윕(Liquidity Sweep)

이전 로우 하단의 스탑을 정리하며 유동성 흡수 발생

구조 전환(CHoCH)

스윕 이후 단기 하락 구조를 상향 돌파하며 명확한 Change of Character 형성

리테스트 구간 진입

구조 전환 이후 되돌림이 발생했고,

해당 리테스트는 HTF 오더블럭 내부에서 마무리

🟢 Trade Idea

Entry: 15M CHoCH 이후 리테스트 구간 매수

Invalidation: 스윕 로우 하향 이탈 시

Target:

1차: 전일 저점과 고점 EQ / 전주 저점

159.51-161.01 부근에서 지지 여부 확인

안녕하세요?

트레이더 여러분, 반갑습니다.

"팔로우"를 해 두시면, 언제나 빠르게 새로운 정보를 얻으실 수 있습니다.

오늘도 좋은 하루되세요.

-------------------------------------

(LRCX 1D 차트)

LRCX는 159.51-161.01 구간 부근에서 지지 받고 상승한다면 피보나치 비율 2.618(197.94) 부근으로 상승할 것으로 예상됩니다.

현재 가격 위치가 이전 고점 구간에 해당되기 때문에 가능하면 159.51-161.01 구간 이상에서 가격을 유지하는 모습을 보여야 합니다.

그렇지 못하다면, 정상적인 하락세를 보일 가능성이 있습니다.

이때,

1차 : 1W 차트의 M-Signal (134.21 부근)

2차 : 1M 차트의 M-Signal (113.0 부근)

위의 1차, 2차 부근으로 하락할 가능성이 있으므로 이에 대한 대응 방안을 생각해야 합니다.

정상적인 하락세는 수익 실현하는 시기에 해당된다고 봐야 합니다.

그만큼 다시 매수 시기를 산정하기에 어려움을 겪을 가능성이 있습니다.

다만, 우리에게는 여러 방식을 활용하여 지지와 저항 지점을 표시할 수 있고 그에 따른 지지 여부를 확인하여 거래 시기를 산정할 수 있습니다.

그렇다 하더라도 정상적인 하락세에서는 쉽게 매수를 진행하기는 어렵습니다.

매수 시기는 DOM(-60) ~ HA-Low 구간 부근에서 지지 받는 모습을 보일 때라 생각하고 거래 시점을 산정하는 것이 좋습니다.

현재 HA-Low 지표 지점이 65.49 지점에 형성되어 있기 때문에 159.51 이하로 하락하여 하락이 진행되면 HA-Low 지표가 생성될 가능성이 높습니다.

HA-Low 지표가 생성된다면, 새로운 파동을 형성하게 되므로 그때 지지 여부를 확인하는 것이 중요합니다.

-

끝까지 읽어주셔서 감사합니다.

성공적인 거래가 되기를 기원입니다.

--------------------------------------------------

엘리엇 파동 분석 XAUUSD – 2025년 12월 16일

1. 모멘텀 (Momentum)

D1 (일봉):

일봉 모멘텀은 현재 하락 반전 신호를 보이고 있습니다. 다만, 이 신호를 확정하기 위해서는 오늘의 D1 캔들 종가 확인이 필요합니다. 이는 시장이 중기적인 고점을 형성했는지를 판단하는 매우 중요한 기준입니다.

H4:

H4 모멘텀은 현재 과매도(Oversold) 구간에 위치해 있으며, 상승 반전 준비 단계에 있습니다. 반전이 확인될 경우, 약 4~5개의 H4 캔들에 걸친 기술적 반등이 예상됩니다.

H1:

H1 모멘텀은 여전히 하락 흐름을 유지하고 있으며 과매도 구간으로 진입 중입니다. 가격이 과매도 영역에 도달하고 H1 모멘텀이 상승 반전을 확인하면, 단기적인 H1 상승 스윙이 발생할 가능성이 있습니다.

2. 엘리엇 파동 구조

D1:

만약 일봉 마감 시 D1 모멘텀이 하락 반전을 확정한다면, 가격은 보라색 파동 X의 고점 부근에 위치해 있을 가능성이 큽니다.

파동 X가 완료된 이후, 시장은 보라색 파동 Y로 전환될 수 있으며, 이 파동은 Flat 조정 구조로 전개될 가능성이 높습니다.

→ 파동 Y의 예상 목표: 3888 부근

H4:

현재 가격은 초록색 파동 5 내부에서 움직이고 있습니다. 이 파동 5가 완료되면, 상위 타임프레임 기준으로 파동 C와 파동 X 역시 동시에 완료될 가능성이 큽니다.

H4 모멘텀이 과매도 상태이기 때문에, 전체 구조가 마무리되기 전 단기 상승이 나올 가능성이 존재합니다.

H1:

현재의 하락은 초록색 파동 5 내부에서 형성되는 빨간색 1–2–3–4–5 구조일 가능성이 높으며, 현재 가격은 빨간색 파동 4 구간에 위치해 있습니다.

이 빨간색 파동 4는 이전 플랜에서 분석한 것과 같이 Flat 형태의 조정 파동으로 전개되고 있습니다.

빨간색 파동 C 목표: 4260 부근

해당 레벨 상단에는 4274 구간이 존재하며, 이는 고유동성과 저유동성의 경계 영역입니다.

따라서 가격이 4260–4274 구간에 도달할 경우, H1 모멘텀의 상승 반전 확인과 함께 매수(Buy) 진입 기회를 모색합니다.

빨간색 파동 5 예상 목표:

목표 1: 4365

목표 2: 4393

3. 핵심 체크 포인트

이전 분석에서도 언급했듯이, 최근 반등은 4353 레벨에 도달하지 못했습니다. 이는 초록색 파동 5가 해당 구간에서 종료될 수 있다는 시나리오를 부정하지는 않습니다(주간 플랜 참고).

따라서 다음 조건이 충족될 경우:

D1 모멘텀이 일봉 마감 후 하락 반전을 확정하고

다음 H4 반등이 4353을 돌파하지 못한다면

→ 일봉(D1) 기준 보라색 파동 Y가 이미 시작되었을 가능성을 염두에 두고 다음 시나리오를 준비해야 합니다.

4. 트레이딩 플랜

매수 구간 (Buy Zone): 4261 – 4259

손절가 (Stop Loss): 4240

1차 목표가 (TP1): 4286

2차 목표가 (TP2): 4319

3차 목표가 (TP3): 4365

IRBT📌iRobot 파산

어제 iRobot이 파산 신청을 했다는 소식이 전해지면서 주가가 80% 폭락했습니다.

왜 펀더멘털 분석가가 이 주식을 피했을지, 그리고 이러한 결과가 왜 놀라운 일이 아닌지 살펴보겠습니다.

1. 매출

회사의 매출은 2021년 10월에 정점을 찍은 후 꾸준히 감소했습니다.

2. 현금 흐름

현금 흐름은 2021년 중반부터 감소하기 시작했고, 2022년에는 급격히 줄어들었습니다. 현금 흐름이 잠시 0에 가까워졌을 때조차도 매출은 계속 감소했습니다.

3. 순이익

여기서도 마찬가지입니다. iRobot은 2022년 초 이후 지난 12개월(TTM) 동안 흑자를 기록한 적이 없습니다.

4. 재무상태표 및 부채

BTC가격은 여전히 박스권을 형성하고 있습니다.

박스권을 유지함을 가정한다면 박스권 상단과 하단에서 각각 진입 포인트를 찾을 수 있습니다.

85.3k 가격대는 지난달 말 지지저항이 있었던 가격이며, 오늘 다시 지지가 발생하였습니다.

이 지지가 유효하고 박스권 하단을 유지한다면, 저는 박스권 상단까지의 상승이 나타날 가능성이 아직 존재한다고 생각이 듭니다.

이때 중요한 포인트는 88k 부근 지지저항라인이며, 이 가격은 어제 하락의 0.618 되돌림과 합류하는 가격입니다.

두가지 요소가 결합되어 저항이 발생할 가능성이 있습니다.

이 가격을 상방 돌파한다면, 이후 박스권 상단까지 가격이 상승할 여지가 있어 보입니다.

물론 상승을 하지 못하고 눌릴 가능성도 있고, 박스권 하단을 하방으로 뚫을 수도 있습니다.

박스권을 유지 하는 상황에서 상승이 맞다고 가정한다면 현재 가격이 1차 매수 가격,

88k를 상방돌파시 추가진입이며 로스컷은 85k 입니다.

숏포지션을 구상한다면 88k 저항에서 숏포지션을 오픈하고,

만약 상방돌파할 시 스위칭하는 관점을 가질 수 있을 것 같습니다.

LONG TRY 앞선 상승분을 반 이상 되돌리며 뉴스, 언론또한 공포심에 질려있다.

앞 파동이 ABC인지, 리딩다이아고날인지 알 수 없다.

하지만 지금 떨어지는 모양은 새로운 임펄스파동의 등장이 아니다.

지그재그 모양으로 바로 전저점을 훼손하기보다는 C파가 나오거나, B되돌림이후 전저점을 훼손하러 가거나이다.

딱 한번만 더 떨어져주면 롱포지션 시도를 해봐야 한다.

되돌림구간을 먹어보자.

내 생각엔 Z파동이 임펄스로 딱 끝나주면 불반등이 한번 나오지않을까 한다.

만약 되돌림 파동이 임펄스 파동으로 나오면 앞 상승 파동은 ABC가 아닌 리딩다이아고날로 인식하고

롱 포지션으로만 거래를 할 생각이며, 현물또한 매수를 시작할 것이다.

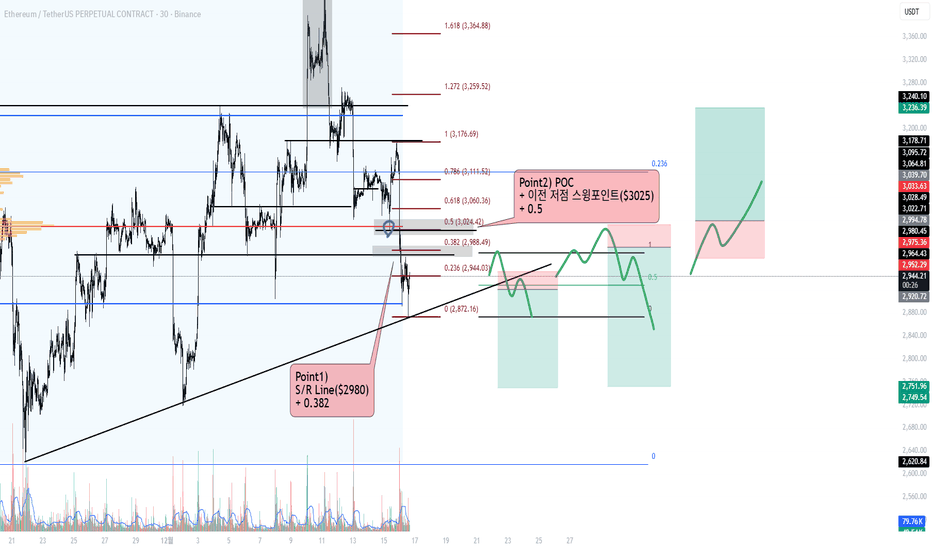

ETH 일일 대응 전략이더리움은 하단 지지라인을 지키며 현재 반등중입니다.

1) 그림에서 확인할 수 있듯, 2980은 이전에 지지가 여러차례 발생한 가격대 입니다.

그리고 어제 고점부터 하락의 0.382 되돌림 자리이기도 하지요

두가지 요소가 결합되는 가격대이며, 저항이 나타날 가능성이 있습니다.

2) 3025는 어제 하락 이전의 스윙포인트이며, 전체 박스권에서 가장 매물이 많이 쌓인 가격대입니다.

저항이 발생할 가능성이 있습니다.

이를 통해

나타날 수 있는 가능성으로 생각하는 것은

1. 2980에서 저항이 발생한 후 하단 지지선까지 하락한 뒤 이를 하방돌파하는 시나리오 입니다.

이 경우 지지선을 하방으로 뚫고 다음 되돌림이 나타날 경우 숏포지션 오픈

2. 2980을 상방돌파한 후 3025에서 저항이 나타나며 다시 2980 아래로 하락하는 시나리오 입니다.

이 경우 3025를 로스컷으로 숏포지션 오픈

3. 3025를 상방돌파하는 경우 이는 중간에 비어있는 갭이 있어 지지테스트 없이 상승할 가능성이 있어 추격을 들어가야할 것 같습니다.

다만 추격롱은 가짜 움직임에 당할 확률이 높으며, 손익비도 매우 나쁠 수가 있습니다.

흑두루미 12월16일 BTC 시황분석 뇌동매매 하지마세요안녕하세요 흑두루미입니다

비트코인 1시간 봉 기준입니다.

최근 시장이 약세 흐름을 보이는 배경에는 미국·일본 통화정책 리스크가 함께 작용하고 있습니다.

먼저 BOJ가 12월 회의에서 금리 인상 가능성 쪽으로 무게가 실리면서,

엔화 강세가 나올 확률이 커지고 있습니다.

저금리 엔화로 자금을 빌려 위험자산에 투자하던 자금이

엔화 강세로 은행으로 되돌아가며 레버리지 포지션 정리(청산 포함)가

나오기 쉬워지고, 이 과정에서 코인 시장도 동반 압박을 받는 경우가 많습니다.

여기에 미국은 금리 인하를 단행했지만,

추가 금리인하가 불투명한 만큼 시장이 작은 변수에도 예민하게 반응하는 모습입니다.

캔들 구조는

13일 이후로 고점이 지속적으로 낮아지는 하락 구조가 이어지고 있으며,

현재는 급락 이후 아래 구간에서 약한 되돌림과 함께 횡보하는 형태입니다.

즉, 반등이 나오더라도 현 구간에서는 추세 전환이라기보다 ‘되돌림’으로 보는 것이 합리적입니다.

가격은 여전히 구름대 아래에서 움직이고 있고, 구름과의 거리도 벌어진 상태입니다.

또한 미래 구름이 적색이고 확장되는 모습이기 때문에,

구름대 위로 다시 올라타서 지지받는 흐름이 나오기 전까지는 약세 우위로 판단합니다.

데드크로스 이후 역배열이 확장되며, 가격은 이평선 아래에서 눌리는 모습입니다.

현재 이평선은 지지가 아니라 저항으로 작동할 가능성이 높습니다.

과매도 구간에서 벗어나며 반등하는 모습이어서,

단기적으로는 되돌림 구간(저항대 테스트)까지의 반등 가능성은 열려 있습니다.

현재움직임은, 빠른 K선이 먼저 반등하더라도

느린 D선이 뒤늦게 따라오면서 재차 눌림(흔들기)이 나오는 경우가 많습니다.

따라서 현재 반등이 나오더라도, 이를 추세 전환 신호로 단정하기보다는

되돌림 이후 재하락(저점 재테스트) 가능성을 염두에 두는 것이 안전합니다.

RSI다이버전스

RSI는 과매도권에 위치해 있어 기술적 반등 여지는 있지만,

과매도라고 해서 즉시 V자 반등이 나오는 것은 아니며,

대체로 한 번 더 저점 확인 재테스트가 동반되는 경우가 많습니다.

매매관점 (숏 관점)

전체적으로는 하락 추세가 우세하며, 반등이 나오더라도 되돌림으로 판단합니다.

따라서 “억지로 익절 타점을 찾기”보다는, 피보나치 되돌림 구간에서 계획대로 진입하고 손절·익절을 명확히 가져가는 전략이 확률적으로 유리합니다.

진입: 피보나치 0.382 되돌림 구간 도달 시 숏

익절: 피보나치 0 전저점 재테스트 구간

손절: 피보나치 0.5 위로 1시간봉 양봉 마감 시 과감히 컷

오늘의 조언 : 이렇게 고점을 뚫거나 저점을 지지 못 하는 경우 어거지로 익절, 손절 타점을 만들면

매매가 흔들릴 수 밖에없습니다.

본 콘텐츠는 시장 분석과 정보 공유를 위한 자료이며

특정 자산의 매수·매도를 권유하는 행위가 아닙니다.

암호화폐 시장은 높은 변동성을 보이므로,

투자 전 본인의 판단과 리스크 관리가 반드시 필요합니다.

( 본 내용은 개인 의견이며 투자 권유가 아닙니다. )

'우리기술' +366% 저점매수할 수 있었던 방법. +366% K-Stock bottom buying method.🔴 우리기술, 장중 3,870원 시가 형성 후 하락세 -3.86% 진행중. 👀

내가 '우리기술' 주식 1200원~1300원대 저점매수 성공해서

그후 +366% 상승하고 현재는 하락세인 현 상황의

진짜 이유를 기술적 차트 분석으로 주린이들 이해하기 쉽게 정리해줄게.

소름주의 😱

🟡 노란색 삼각수렴이후 상방 발산중.

⚪️ 흰색 단기 추세선 이탈후 변곡점 상승중.

🔵 파랑채널에 지지저점포착. 현재저항으로 하락세.

👀 파랑채널 '상방 뚫어야' 날라가는거라 🚀

현재는 매수보다 '관망' 자리.

팔로우 저장해두고 복기하면서 성투해보자!👊

I successfully bought '우리기술' stock at its low point, ranging from 1200 to 1300 won.

After that, it rose by +366% and is currently in a downward trend.

I'll organize the real reasons for it in a way that is easy for beginners to understand through technical chart analysis.

😱creepiness

🟡 yellow triangular convergence followed by upward divergence.

⚪️ white short-term trend line deviation, and the inflection point is rising.

🔵 low support point captured in the wave channel. Currently, it is declining due to resistance.

👀 Blue Channel 'Upside Up' is flying away🚀

Currently, it's a wait-and-see position rather than a buy.

Let's save follow and review it to make a successful investment! 👊

12월 16일 비트코인 분석 일본금리인상 그게 중요한게 아닙니다안녕하세요 반포자이 입니다

일본 금리 인상과 같이 봐야하는건?

그리고 비트코인이 6개월안으로 신고가 갈 수 있을까?

달러를 찍어내는 순간이 시작되면 결국 금 -> 비트코인 상승 나온다

QE말을 안쓰지만 결국 준비금 관리라는 이름으로 매달 400억 달러 국채단기물을 매수 한다는 구조

12개월로 따지면 4800억 달러

과거처럼 5조달러의 급은 아니다

하지만, 시작은 늘 작았고 서서히 늘어납니다

연준이 " 이 이상으로 금리 못올라가 " 선언하고 금리를 지키려고 채권을 계속 사는것 시장이 던지더라도 연준이 받아먹는 구조로 갈 수 있다

여기서 인플레는 더 크게 터질수 있는게

2026년 중간선거

정책상 경기 좋아 보이게 만들고

금리 낮추려는 압력

주택 재융자 2차효과

(금리 내려가면 다른 대출로 갈아타고 남은 돈으로 소비증가)

비트코인은 가치저장의 성격도 가졌지만, 현실에서는 유동성 지표로 본다는겁니다. 현금을 점진적으로 풀고있고 있기때문에 비트코인은 즉시 신고가 X 점진적 상승이 나온다는 겁니다

천천히 따라오르다 어느 순간 급격한 상승이 나온다

즉, 여러분들은 비트코인의 저점을 아실까요? 비트는 늘 매수해야한다는 이유입니다

👆 위 누르면 자세한 설명이 보입니다

👍 트레이딩 관점 + 심리

CRYPTOCAP:BTC 1시간봉

89.8K를 돌파 못하고 결국엔 눌림이 나와야했습니다 리스크 관리를 했다면 하락을 피할 수 있었을 겁니다.

늘 항상 강조하는건 이런 시장에서는 추격매수보다 눌림 매수를 권장한다

또한, 지금 저점을 찍고 일부 반등을 하고 있는데 "하락 추세가 끝났다고 말하기엔 이르다"는 점

당장 돌파해야하는 구간은 86.8K / 87.5K / 89.8K 이런 구간입니다

86.8K를 돌파 후 마감하는흐름이 안나온다면 83.8K의 지지하는 흐름이 나와야합니다

그렇지 못한다면 80K 저점을 깨면서 73K -78K 하락흐름이 나올 수 있습니다

4시간 프레임 기준으로 86.8K 위에서 마감하는 흐름을 보겠습니다

주요 저항 지지라인⁉️⁉️

단기저항 86.8K ⭐️

( 저항 받을 수 있는 구간 )

중요저항 87.5K / 89.8K ⭐️

( 4시간 프레임 돌파 안착 )

주요지지 85.9K - 86.8K⭐️

주요지지 84K - 84.9K⭐️

(이탈하면 78.2K 까지 하락가능)

🔍 보유포지션

LONG 85450 5만달러

( 순환매 진행중 )

롱 포지션 잡기 매우 어렵네요

456.84 부근에서 지지 받고 상승할 수 있는지가 관건

안녕하세요?

트레이더 여러분, 반갑습니다.

"팔로우"를 해 두시면, 언제나 빠르게 새로운 정보를 얻으실 수 있습니다.

오늘도 좋은 하루되세요.

-------------------------------------

(VRTX 1M 차트)

456.84-495.89 이상 상승할 수 있는지가 관건입니다.

만일 상승하는데 성공한다면,

1차 : 오른쪽 피보나치 비율 1.618(552.93)

2차 : 오른쪽 피보나치 비율 1.902(619.03) ~ 2(641.84)

3차 : 오른쪽 피보나치 비율 2.618(785.67)

위의 구간 부근에서 지지 여부를 확인해야 합니다.

상승하는데 실패한다면,

1차 : 316.40

2차 : 236.34

위의 1차, 2차 부근으로 하락할 가능성이 있습니다.

이때, 중요한 것은 DOM(-60) 지표나 HA-Low 지표가 생성되는지 확인하는 것 입니다.

1M 차트의 M-Signal 지표 이하로 하락하여 가격을 유지한다면, 하락세로 전환될 가능성이 있으므로 이에 대한 대응 방안을 생각해 두어야 합니다.

다만, 가격이 하락하여 236.34-316.40 부근으로 하락하였을 때 지지 여부에 따라 매수 시기에 해당될 수 있으므로 이에 대한 대응 방안도 생각해 두어야 합니다.

-

(1D 차트)

박스로 표시한 구간은 중요한 지지와 저항 구간에 해당됩니다.

그 중에서 456.84-495.89, 483.06-491.57, 426.27-440.81 구간은 저항 구간에 해당됩니다.

이러한 저항 구간을 상향 돌파하여 상승세를 이어가기 위해서는 아래와 같은 조건이 만족되어야 가능하다고 생각합니다.

1. StochRSI 지표가 상승세를 보여야 합니다. 가능하면, 과매수 구간으로 진입하지 않은 상태여야 좋습니다.

2. TC 지표가 상승세를 보여야 합니다. 가능하면, 0 지점 이상에서 유지되어야 좋습니다.

3. OBV 지표가 상승세를 보여야 합니다. 가능하면, High Line 이상에서 유지되어야 좋습니다.

위의 조건을 만족한 상태로 최종 저항 지점인 495.89 이상 상승하여 유지될 수 있는지를 살펴봐야 합니다.

그러기 위해서 위아래로 흔들기가 나올 것으로 예상됩니다.

최하 저항 구간인 426.27-440.81 이하로 하락하게 되면, 지지 구간인 373.65-385.83 부근으로 하락할 가능성이 높습니다.

이때, 426.27 이하로 하락하면 계단식 하락세로 이어질 가능성이 있으므로 이에 대한 대응 방안을 생각해 두어야 합니다.

하지만, 만일 지지 받는다면, 매수 시기에 해당되므로 어떻게 분할 매수를 진행할 것인가를 고민해야 합니다.

고민해야 하는 이유는 373.65-385.83 구간에서 상승한다면, 426.27-440.81 구간을 터치하고 하락하여 다시 373.65-385.83 구간을 터치하였기 때문입니다.

즉, 지지 구간에서 지지 받고 상승한 다음 저항 구간을 형성하고 하락하여 다시 지지 구간을 터치하게 되면 추가 하락으로 이어질 가능성이 좀 더 높기 때문입니다.

따라서, 계단식 하락세를 보일 때 분할 매수를 어떻게 진행할 것인가를 고민해야 합니다.

-

어찌되었든 456.84 부근에서 지지 받고 상승하게 되면, 483.06-495.89 부근이 저항 구간에 해당됩니다.

만일 상향 돌파하게 되면, 계단식 상승세를 이어가게 될 가능성이 있습니다.

-

끝까지 읽어주셔서 감사합니다.

성공적인 거래가 되기를 기원입니다.

--------------------------------------------------

중요한 뉴스가 발표되기 전에 금 가격을 인쇄하려면 어떻게해야합니까?1️⃣ 트렌드와 트렌드 라인

가격은 중기 상승 채널 (2 개의 검은 트렌드 라인) 내에서 추이하고 있습니다.

강력한 브레이크 아웃 후 가격은 다시 채널의 상한 트렌드 라인에 접근합니다 → 이것은 단기 트렌드의 중요한 판단 영역입니다.

전반적인 구조는 고가권과 저가권의 고가권을 유지하며 주요 추세가 여전히 유지되고 있음을 보여줍니다.

2️⃣ 주요 지원

4.257 : 합류 지원 구역 (트렌드 라인 + 이전 가격 구조).

→이 수준을 상회 한 경우 : 강기 트렌드에 따른 회복을 지원합니다.

→ 이 수준을 상회한 경우: 가격은 상승 채널의 하한을 향해 하락할 가능성이 있습니다.

3️⃣ 레지스탕스 / 타겟

4.352 : 단기 저항 - 이전의 높은 값. 연속을 확인하려면 명확한 브레이크 아웃이 필요합니다.

4.379:전회의 최고치로 레지스탕스가 상승.4.352를 하발하면 다음의 타겟.

4️⃣ 게임플레이 시나리오

강기 시나리오: 4,257 이상을 유지→4,352를 향해 반발→4,379까지 상승.

단기적인 약기 시나리오: 4,257을 하락 → 새로운 구매 의욕이 나타나기 전에 상승 채널의 하향 트렌드 라인에 향해 조정이 진행된다.

거래 플랜

금 구매: 4,257 – 4,255

실격: 4,245

이득 확정: 100 – 300 – 500 pips

금매각: 4,379 – 4,381

실격: 4,391

이득 확정: 100 – 300 – 500 pips