차트무당 마코 8월 6일 수요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

8월 6일 수요일 비트코인 오전관점 공유 드립니다.

세부내용은 오전에 정리해서 말씀 드렸고

주요 내용 간단하게 정리 하겠습니다.

1. 상승하기 위해선 113,561 자리를 이탈하면 안됩니다.

음운이 두꺼워지며 추세가 꺽이는 자리이기 때문에 이탈 유무 체크 하세요

2. 상단에 114,352 구간 115,760 자리는 강한 저항구간 입니다.

113,352 구간은 각 시간대 중앙선 및 음운의 저항구간이며

비트코인이 이 구간을 버텨낸다면 상단에 115,710 구간까지 상승할 수 있지만

강한 음운저항구간들이 자리 잡고 있기 때문에 이 구간 주의 하셔야 합니다.

3. 하단에 지지구간은 MACD 눌림이 유지 되고 있기 때문에 강하게 하락 할 수 있습니다.

4시간차트의 지지구간 112,608 전저점 체크 하셔야 하며

111,850 구간은 3일차트 중앙선의 지지구간

110,469 구간의 바텀자리는 일봉차트 양운의 지지구간 및 4일차트 중앙선의

지지구간으로 버틸 수 있는 조건들이 되니 참고 부탁 드립니다.

5일차트부터 주봉차트까지 MACD 눌림이 유지가 되고 있으며 이 구간에서

각인여부까지 체크 하셔야 합니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

ETF

차트무당 마코 8월 1일 금요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

8월 1일 금요일 비트코인 오전 관점 공유 드립니다.

어제 남겨드린 자리먼저 복기 해보겠습니다.

31일 목요일 비트코인 오전 실방에서는 지지라인을 터치 하고 반등 중인 비트코인이며

이 구간에서 강하게 올리면 강하게 떨굴수 있는구간을 설명 드리고

최대한 우상향 해야 버티면서 하단에 지지라인을 견고하게 만드는 작업을 진행한다 설명 드렸습니다.

이 후 움직임을 보시면 말씀 드린데로 강하게 상승후 강하게 떨구면서

현재 쌍바닥 구간까지 밀려 내려온 상태 입니다.

현재 구간에서 주요 내용 정리 해보겠습니다.

1. 12시간 일목상 양운의 지지구간을 주목하세요

이 구간은 12시간 양운의 지지구간으로 아직까지 두꺼운 자리가 유지가 되고 있으며

정확한 양운의 지지구간은 115,260 자리 입니다 최대 전저점인 114,980 까지 체크 하시고

이에따라 오후 9시 캔들이 생성 되었을 때 움직임에서 음운으로 바뀌는 여부를

체크 하셔야 합니다. 만약 음운으로 바뀐다면 계속적인 하락우위 패턴이

유지 될 수 있기 때문에 이 구간 주의 하셔야 합니다.

2. 114,980 자리에서 지지 받는다면 116,751 구간의 저항구가을 체크 하세요

114,980 또는 115,260 자리에서 지지 받는다면 상단에 저항구간 116,751 구간의

각 시간대 음운의 구멍을 메워주는 구간이며 이 구간에서 버텨야 일목상

양운의 눌림구간에서 상방으로 변형이 될 수 있는 가능성이 있는 자리입니다.

상단에 저항선인 117,716 구간은 각 시간대 음운의 저항구간 및 중앙선 저항선들이

포진되어 있는 구간이니 이 구간에서의 저항 여부를 체크 하셔야 합니다.

3. 114,980 이 깨진다면 다음 지지구간은 113,281 자리 입니다.

113,281 구간은 2일차트 중앙선의 지지구간으로 이 구간에서 지지 받는지 체크하셔야 하며

최대 꼬리 구간으로 일봉차트 양운의 지지구간인 110,471 자리까지 밀려 내려 올 수 있으니

이 구간 참고 부탁 드립니다.

월봉캔들이 생성되었고 이에따라 반등하지 못한다면 3일차트 부터 주봉 차트까지

MACD 눌림구간으로 유지가 될 수 있으며 다음 주 하방의 압력이 강하게

나올 수 있는 자리들이 있기 때문에 이 움직임에 주목 해보셔야 합니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 30일 수요일 비트코인 오전 관점 공유 드립니다.(FOMC / 금리결정)

안녕하세요 차트무당 마코 입니다.

7월 30일 수요일 비트코인 오전 관점 공유 드립니다.

금일은 FOMC / 금리결정이 예정되어 있으며 이에 따라 움직임이

큰 자리들이 나올 수 있으니 참고 부탁 드립니다.

29일 화요일 비트코인 복기내용은 어제 관점 공유 글에 업로드 하였으니

참고 부탁 드립니다.

현재 자리에서 중요한 내용들 몇가지를 말씀 드리겠습니다.

1. 117,496 자리는 4시간 차트의 양운 6시간차트의 양운의 지지구간으로

이 구간이 음운으로 바뀌게 된다면 하방으로 열리는 자리가 나올 수 있으니

주의 하셔야 합니다.최대한 양운이 유지가 되어야 지지 받을 수 있으며

저항구간까지 상승하면서 양운이 두꺼워 진다면 이 구간은 강한 지지구간으로

바뀌게 될 수 있습니다.

2.117,496 구간에서 지지 받는다면 119,091 구간의 저항구간을 체크하셔야 하며

이 구간은 8시간 차트의 음운의 저항구간 및 각 시간대 저항선 중앙선이

모여 있는 구간이니 조정 가능성을 열어 두시길 바랍니다.

볼린저밴드 모양이 계속 바뀌면서 최대 6시간 저항선까지 모이는 구간 입니다.

3. 116,593 자리의 12시간차트 지지선 및 일봉차트 지지선의 지지여부를

체크 하셔야 합니다. 지지선을 이탈할 경우 최대 바텀구간까지 눌림이 나올 수 있으며

금일 터치 후 반등이 어느정도 올리오면 내일부터 지지구간이지만

반등하지 못하면서 마무리가 된다면 내일부터는 눌림이 계속 될 수 있습니다.

명일 새벽 예정되어 있는 금리결정 및 FOMC 에 맞춰서 관점을 진행 해보았고

금일은 움직임이 강하게 나올 수 있는 자리들에서 지지구간 및 저항구간

체크 하였습니다. 비트코인이 금일 마무리에 따라 내일부터는 상방 또는 하방의

길이 구체적으로 나올 수 있는 날이니 내일부터의 움직임도 체크 하셔야 합니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 29일 화요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 29일 화요일 비트코인 오전 관점 공유 드립니다.

28일 월요일 비트코인 오전 관점에서는 상승우위의 패턴을 가지고 있는 비트코인이며 이에따라

상방의 움직임에 좀 더 주목을 해봤습니다.

오전에 말씀 드릴 때 119,041 구간을 먼저 터치 할 경우 횡보 또는

하단에 지지라인이 깨질 수 있는 상태와

상단의 저항구간인 120,369 자리를 먼저 터치 할 경우 조정 또는

버티는지 유무에 대해 설명을 드렸습니다.

이 후 움직임에서는 우하향 횡보하면서 마무리가 되었고 추세가 바뀌는 중요한 구간까지

4시간 양운의 지지구간까지 터치 후 현재 마무리가 되었습니다.

현재 자리에서 중요한 내용들은 각시간대 양운의 지지구간이 버티고 있으며

이 구간이 깨지는지 유무를 체크 해야 합니다.

하단에 12시간 지지선 및 일봉차트 지지선이 버티고 있는 지지라인이 있지만

만약 이 구간이 깨진다면 이번 주 움직임에서 큰 움직임이 나올 수 있는

가능성도 열어 두고 보시길 바랍니다.

1. 118,713 구간은 각 시간대 음운의 저항 구간 및 중앙선이 버티고 있는 구간이니

이 구간에서 조정의 가능성을 보셔야 합니다.

2. 118,713 구간에서 저항 받지 않고 버텨낸다면 상단에 각 시간대 저항선구간인

탑구간 120,367 구간까지 올릴 수 있는 가능성도 있는 자리 입니다.

3. 117,526 구간의 각 시간대 양운의 지지구간이 깨지지 말아야 합니다.

4. 최대 12시간 지지선 및 일봉차트 지지선인 116,608 / 115,795 구간까지

밀릴 수 있는 가능성이 있는 자리이니 이 구간 참고 부탁 드립니다.

어제 남겨드린 구간을 보시면 추세가 바뀔 수 있는 구간인 현재 구간에서

횡보하면서 마무리가 되었습니다.

이 구간을 이탈하게 된다면 비트코인은 내일부터 자유낙하도 가능한 자리가 됩니다.

최대한 금일 이 구간들을 지지해줘야 상승 할 수 있는 힘이 생기며

만약 일봉차트 지지선까지 무너 진다면 목요일에 있을 FOMC 및 금리결정에서

위아래 변동폭이 크게 움직임일 가능성이 있으니 참고 부탁 드립니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 28일 월요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 28일 월요일 비트코인 오전 관점 간단하게 공유 드립니다.

자세한 내용들은 설명 드렸으니 참고 부탁 드리고 중요 내용 구간 표시 해보겠습니다.

1. 120,369 자리 각 시간대 저항선의 저항구간 확인 하셔야 합니다.

조정이 나올 수 있는 충분한 근거가 있는 구간이기 때문에 이 구간에서

버텨주는지 눌림이 나올 수 있는 자리인지 체크 하셔야 합니다.

2. 추세만 잘 받으면 신고가 갱신도 가능성이 있는 자리 입니다.

지금 현재 구간에서 추세만 깨지지 않고 버텨 준다면 신고가 갱신도 이번 주에

가능성이 있는 자리입니다. 상단에 저항구간들 잘 체크 해보시고

조정의 가능성은 항상 열어 놓으시길 바랍니다.

3. 상승우위 패턴을 유지 하려면 119,029 구간을 이탈하면 안됩니다.

119,029 구간은 각 시간대 지지선 및 양운의 지지구간에서 눌림이 나오면서

이탈하게 된다면 양운에서 음운으로 지지선을 이탈하며 추세가 꺽이는 자리가

될 수 있는 가능성이 있는 구간이니 참고 부탁 드립니다.

4. 117,848 구간 이탈시 추세가 하락우위로 바뀌는 자리이니 이 구간 중요 합니다.

117,848 이탈시 상승패턴에서 -> 하락패턴으로 바뀌는 구간이니 이탈시

롱위주의 생각을 다시 해보셔야 하는 자리라고 보입니다.

현재 전체적으로 지지선을 건들고 올리는 구간이기 때문에 지지반등의

힘이 강한 자리라고 생각이 드나 4시간 저항선부터 12시간 저항선까지는

터치 하지 못했던 자리이기 때문에 이 구간에서 조정이 나온다면 강하게

나올 수 있으니 참고 부탁 드립니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 25일 금요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 25일 금요일 비트코인 오전 관점 공유 드립니다.

24일 목요일 비트코인 오전 관점에서는 119,114 구간의 저항구간을 버텨 낸다면 최대

신고가까지도 도달 할 수 있는 가능성을 말씀을 드렸고 하단에 아직까지는 지지라인이

견고하기 때문에 크게 빠지는 구간은 아니라고 설명 드렸습니다.

이 후 움직임을 보시면 119,114 구간에서 최고점 119,336 까지 터치 후 조정이 나왔으며

하단에 바텀구간까지는 터치 하지 않았지만 2시간차트 지지선인 117,173 구간까지 터치 하며

반등이 나와 주었고 말씀 드린 저항구간인 119,114 자리에서 다시 조정이 내려오면서

마무리가 되었습니다.

현재 구간에서 중요한 구간을 몇가지만 간단하게 설명 드리겠습니다.

1. 비트코인이 각 시간대 저항선인 119,555 구간까지 상승한 후 버티기가 되야

눌림자리에 있던 양운들을 상방으로 올려줄 수 있고 음운이 양운으로 바뀌어야

다음주 추가적인 상승패턴을 유지 해줄 수 있습니다.

2. 117,896 구간의 30분 1시간 2시간차트의 단시간의 지지선의 지지구간이 있으며

이 구간을 이탈 할 경우 4시간 6시간 차트의 일목균형표 상 음운이 두꺼워지며

2일차트 MACD 데드크로스 눌림구간이 가속화 되면서 차트상

하락우위 패턴으로 바뀔 수 있는 가능성이 높습니다.

3. 117,162 자리는 큰캔들(4시간부터 12시간차트까지)의 볼린저밴드 지지선의

지지구간으로 이 구간을 이탈하면 비트코인은 다음 주 하락추세를 받을 수 있는

자리이니 이 자리를 이탈하면 안됩니다.

4. 최대 바텀구간의 일봉차트 중앙선 구간 116,192 자리까지 체크 하세요

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 24일 목요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 24일 목요일 비트코인 오전 관점 공유 드립니다!!

23일 수요일 비트코인 오전 관점에서는 119,003 구간의 일목균형표 상 구멍을 메워 준 후 의 움직임을

중요하게 말씀을 드렸으며 4시간 차트부터 MACD 눌림구간이 출현 할 경우 118,245 자리의

각 시간대 중앙선의 지지구간 및 최대 바텀구간인 116,624 구간까지 꼬리 밀릴 수 있는

가능성까지 설명 드렸습니다.

이 후 움직임을 보시면 최초 남겨드린 분석 글 부터 눌림이 나오기 시작 하였고

일목상 구멍의 지지구간 각 시간대 중앙선까지 터치 한 후 117,569 전저점의 지지구간에서

최대 꼬리로 밀린자리 117,394 자리까지 터치 한 후 약반등 하면서 마무리가 되었습니다.

현재 구간에서 중요한 구간 몇 가지를 체크 해보겠습니다.

1. 상승하기 위해선 119,114 구간의 시간대 저항선 및 음운의 저항구간을 버텨야 합니다.

현재 각 시간대 저항선 및 음운의 저항구간이 포진 되어 있는 119,114 구간에서

비트코인이 잘만 버텨 준다면 상승우위를 유지 하면서 상승할 수 있는 힘을

비축 할 수 있는 단계이며 이 구간에서 잘 버텨면 최대 금일 신고가까지도

노려 볼 수 있는 중요 구간이니 참고 부탁 드립니다.

2. 각 시간대 저항선 구간인 120,357 구간에서 조정에 주의 하셔야 합니다.

120,357 구간은 각 시간대 저항선이 모두 포함되어 있는 자리이며

강한 저항구간도 예상이 되는 전고점 자리이니 이 구간에서 조정이 나오는지

버텨주는지 유무를 체크 하시는데 밤 9시 캔들 생성 되었을 때

12시간 차트 MACD 모양이 받쳐주는 움직임이 나오는지

가장 중요한 자리입니다.

3. 118,214 자리만 깨지지 않는다면 비트코인은 상승우위에 좀 더 가깝습니다.

118,214 구간은 상승우위의 패턴을 가지고 있는 비트코인을 깨는 구간이며

이 구간에서 밀림이 나오는 경우 4시간 차트 MACD 눌림구간이 생성이 되면서

각 시간대 음운이 두꺼워 지며 양운이 얇아지는 자리입니다.

이 구간에서 최대 각 시간대 지지선이 모여 있는 바텀구간까지 눌림이 나올 수 있으며

최대 일봉차트 중앙선 자리인 115,750 자리까지 꼬리 칠 수 있는 가능성이 있습니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 23일 수요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 23일 수요일 비트코인 오전 관점 간단하게 공유 드립니다.

금일 간단하게 공유 하는 이유는 상단에 저항들(과매수)이 강하게 작용할 수 있으며

하단에서는 지지구간들이 견고하게 받쳐주고 있기 때문에 횡보의 가능성이

높은 자리이며 이에따라 주요 지지구간 및 주요 저항구간만 남겨 드리도록 하겠습니다.

일단 22일 오전에 남겨 드린 구간먼저 보겠습니다.

22일 화요일 비트코인 오전 관점을 보면 116,563 구간의 쌍바닥 기준

깨지는지 유무에 따라 움직임이 달라 질 수 있다 설명 드렸습니다.

이 후 움직임을 보시면 116,563 구간에서 최저점 116,194 까지 꼬치 치고 반등에 성공

말씀 드린 탑구간 터치 후 한차례의 조정 이 후 4시간 중앙선에서 다시 지지 받고

현재 탑구간에서 최고점 120,364 구간까지 터치 하였습니다.

현재 구간에서 주요 자리들 정리해서 말씀 드리겠습니다.

1. 비트코인 지지받고 올려야 강하게 상승 할 수 있습니다.

만약 이 상태에서 지지 없이 상승한다면 과매수에 의해 강하게 조정이 나올 수 있으니

참고 부탁 드립니다.

2. 119,003 구간은 각 시간대 일목균형표 상 구멍을 메워주는 구간 입니다.

3. 118,245 구간은 각 시간대 중앙선의 지지구간이며 이 구간을 이탈하게 된다면

비트코인은 다시 4시간차트 MACD 눌림구간이 시작 될 가능성이 있습니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 22일 화요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 22일 화요일 비트코인 오전 관점 공유 드립니다.

21일 월요일 비트코인 움직임을 복기 해보면 쌍바닥 지지구간에서

지지반등 이 후 탑구간에서 음운 저항구간을 터치 후 조정하면서 마무리가 되었습니다.

현재 구간에서 중요한 포인트 몇가지를 체크 해보겠습니다.

1. 현재 구간에서 상승한다면 상단에 저항이 굉장히 많습니다.

현재 구간에서 비트코인이 상승한다면 현재 4시간차트까지 음운의 저항이 있으며

8시간차트까지 지지선을 터치 하였기 때문에 각 시간대 중앙선의 저항 및

음운의 저항구간을 체크 하셔야 합니다.

2. 116,563 구간의 쌍바닥 구간이며 이 구간을 이탈 하는지 유무를 체크 해야 합니다.

현재 쌍바닥 구간인 116,563 구간이 뚫린다면 각 시간대 지지선 구간을 다시 한번 터치 하면서

2일차트 MACD 움직임이 눌림으로 바뀌며 하방의 힘이 실릴 수 있는 구간 입니다.

이 구간에서 지지 유무를 체크 하셔야 합니다.

3. 명분있는 지지구간인 115,215 자리를 주목 해보셔야 합니다.

115,215 구간은 각 6시간 8시간의 양운의 지지구간 및 12시간차트의

지지선의 지지구간으로 이 양운이 한번에 음운으로 바뀌지 않는 경우

비트코인은 지지 해줄 수 있는 힘이 생기는 구간이니

이 구간의 지지여부를 체크 하셔야 합니다.

4. 일봉차트 중앙선 및 12시간 양운 지지구간인 113,280 구간 체크!!

113,280 자리의 바텀 구간은 일봉차트 중앙선 및 일봉차트 일목상 양운의 지지구간으로

이 구간까지 눌린다면 금일 움직임은 다 나온 자리가 됩니다.

하지만 현재 2일차트 MACD 눌림구간 및 3일차트까지 눌림이 나오는 중이며

이 구간에서 상승하기 위해선 최소 탑구간까지는 터치 후 버텨야 상승할 수 있는

힘이 생기는 구간이니 이 구간에서 반등여부를 확인 하셔야 합니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 21일 월요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 21일 월요일 비트코인 주요 구간 간단하게 정리 하겠습니다.

1. 쌍바닥의 지지구간 116,558 반등여부 체크!!

2. 각 일별 양운의 구멍을 메워주는 구간 및 12시간 지지선의 지지구간

115,760 체크!!

3. 115,208 이탈시 급격하게 눌림이 나올 수 있으며 일봉중앙선 및

6시간 8시간 양운의 지지구간 체크!!

이상 간단하게 정리해 드렸습니다.

이번 한주도 화이팅 하십시요!!

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 18일 화요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 18일 금요일 비트코인 오전 관점 공유 글 업로드 합니다.

17일 목요일 비트코인 오전 관점 공유 글을 복기 해보겠습니다.

118,215 구간의 지지구간을 이탈하지 않는다면 일봉차트 MACD 눌림이 나오지 않는 구간이기 때문에 상승의 가능성 및 118,215 구간을 이탈하게 된다면 일봉차트 MACD 눌림이 나올 수 있는 구간에서 조정의 가능성을 말씀 드렸습니다

이 후 움직임을 보시면 118,215 구간에서 횡보하면서 최저점 117,509 자리에서 30분 지지선 터치 하면서 반등이 나와 주었고

말씀드린 저항구간 120,583 구간에서 최고점 121,014 구간까지 터치 후 현재 조정이 살짝 내려온 자리 입니다.

현재 구간에서 중요 포인트만 간단하게 서술 하겠습니다.

1. 119,233 구간의 30분 2시간 차트의 일목균형표상 음운으로 바뀌는지 체크 하세요

2. 119,233 구간이 밀린다면 118,385 구간의 각 시간대 중앙선 및 양운의 지지구간 체크

3. 118,385 구간을 이탈하게 된다면 일봉차트 MACD 압력이 강해지면서

강하게 조정이 나올 수 있는 자리이니 최대 바텀구간까지 체크

4. 상승하기에는 다소 버거운 자리이고 야금야금 계단식 상승이 다음 주에 좋습니다.

5. 이번 주 마무리가 115K 구간을 이탈하게 된다면 다음 주 부터는 하락 추세 받을 수 있습니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 16일 화요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 16일 수요일 비트코인 오전 관점 공유 드립니다.

15일 복기 내용은 어제 관점 공유 글에서 확인 부탁 드립니다.

금일 간단하게 중요 내용 몇 가지만 설명 드리겠습니다.

1. 117,091 자리가 깨지면 안됩니다.

어제 지지구간을 터치 한 후 반등 중인 비트코인이

117,091 자리를 이탈하게 된다면 하방눌림이 가속화 될 수 있는 구간이며

이 구간을 지지 해줘야 합니다.

2. 저항구간을 체크 하셔야 합니다.

지지를 받으며 상방으로 올려 줘을 경우 1번째 저항구간인 118,519 구간의

30분 1시간 차트의 저항선 2시간 차트의 중앙선 및 음운의 저항구간

2번째 저항구간인 119,571 구간의 1시간 2시간차트의 음운의 저항구간이

버티고 있는 중 이기 때문에 이 구간의 저항구간을 살펴 보셔야 합니다.

3. 117,091 자리가 깨진다면 115,218 구간을 주목 하십시요

117,218 구간은 각 시간대 양운 및 4시간 차트의 지지선까지 포함이 되어 있는

구간이기 때문에 이 구간에서 지지 받는지를 체크 하셔야 하며

만약 3시간차트 4시간차트가 음운으로 바뀌게 된다면 하방으로 압력이

강하게 작용하여 최대 바텀구간까지 눌림이 나올 수 있으니

참고 부탁 드립니다.

4. 일봉차트 MACD 를 확인 하셔야 합니다.

조정이 나온다면 일봉차트 MACD 눌림구간까지 동시에 나올 수 있으며

그렇게 된다면 각인이 될 때까지 조정이 나올 수 있는 자리이니

참고 부탁 드립니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 15일 화요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 15일 화요일 비트코인 오전 관점 공유 드립니다.

주요구간 표시 해놨고 간단하게 주요 내용만 정리 하겠습니다.

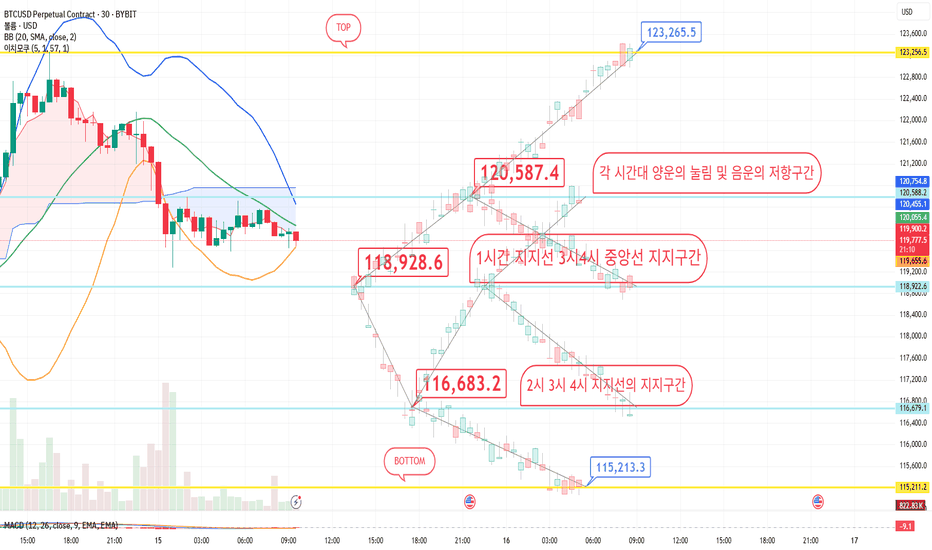

1. 8시간차트 MACD 눌림구간 체크 12시간 차트 9시 캔들 생성시 눌림 변형 체크

2. 118,928 구간의 1시간 지지선 및 3시간 4시간 중앙선의 반등구간 체크

3. 반등할 경우 120,587 구간의 시간대 저항선 및 음운의 저항구간 체크

4. 118,928 구간에서 조정의 경우 116,683 구간의 2시간 3시간 4시간 지지선의

지지구간 및 양운의 지지구간 체크

5. 최대 바텀구간까지 꼬리 칠 수 있는 구간 주의

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 11일 금요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 11일 금요일 비트코인 오전 관점 간단하게 공유 드립니다.

10일 비트코인 움직임을 보시면 지지구간에서 메워 줄 구간 다 메워주고 반등해야

강하게 반등 할 수 있다고 설명 드렸고 바로 상승한다면

저항이 강한 자리가 나올 수 있는 가능성을 설며 드렸습니다.

이 후 움직임을 보시면 하단에 110,557 구간에서 메워 줄 구간 메워주고

지지구간에서 잘 반등 하면서 신고가를 갱신하였습니다.

지금 현재 관점 글을 작성 중에도 비트코인은 눌림이 나오고 있는 중입니다.

현재 구간에서 중요한 내용들 몇가지를 간단하게 남겨 드리겠습니다.

1. 신고가를 갱신한 비트코인은 현재 과매수 구간

2. 테더도미넌스가 지지라인을 터치 한 후 반등구간 가능성 확인

3. 메워줄 자리 메워 준 후 반등 여부 확인!!

4. 114,870 이탈하게 된다면 패턴이 바뀌는 구간 체크

간단하게 정리 해봤습니다.

이에 따라 지지라인 저항라인 체크 해보았고 여기에 대한 근거로는 캡쳐본을

확인 부탁 드리겠습니다^^

한 주 동안 고생 많이 하셨습니다

저는 다음 주 월요일에 뵙겠습니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 10일 목요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 10일 목요일 비트코인 오전 관점 공유 드립니다.

9일 수요일 비트코인 오전관점에는 상승우위 패턴을 유지하고 있는 비트코인이

108,710 구간을 지지 해준다면 상단에 저항구간을 순차적으로 버티면서 넘겨주는지를

설명 드렸습니다.

이 후 움직임을 보시면 108,710 구간에서 지지 받고 109,456 구간에서 한차례 조정이 나왔으나

지지라인을 이탈하지 않으면서 탑구간인 신고가 갱신을 앞두고 현재 조정이 나왔습니다.

고점 갱신을 했더라면 금일 상방으로의 힘을 기대 해볼만 했을 텐데 갱신하지 못하면서

조정의 가능성도 있어 보입니다

현재 자리에서 가능성이 높은 구간으로 살펴 보겠습니다.

1. 쌍고구간 갱신 후 의 비트코인의 움직임을 보셔야 합니다.

비트코인이 신고가를 앞에두고 조정이 나온 상태 입니다.

이에 따라 다시 신고가를 갱신한다면 조정의 가능성이 높은 구간이기 때문에

이에따른 대비를 하셔야 합니다.

신고가 구간인 122,955 자리를 터치 후 조정이 나오지 않고 버티는지 체크 하셔야 하지만

현재 과매수 구간의 비트코인이기 때문에 지지라인을 터치 하지 않는다면

과매도로 조정이 나올 수 있으니 참고 부탁 드립니다.

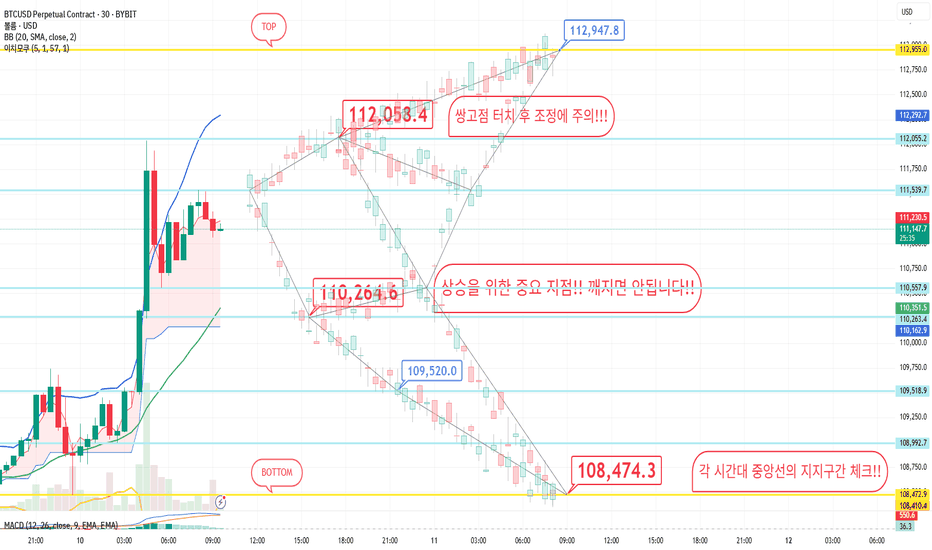

2. 비트코인이 지지라인에서의 반등 여부를 확인 하셔야 합니다.

현재 비트코인은 과매수 구간의 자리에 있으며 상승을 위해서는 어느정도의

지지구간을 터치 해야 합니다. 지지구간 터치 후 다행히 상승이 나오면 베트스 움직임 이며

만약 무너지게 된다면 하단에 지지구간을 보셔야 하며 이에따라 지지구간을 살펴 본다면

1) 110,264 구간의 각 시간대 일목상구멍을 메워주는 구간 및 양운의 지지구간

지지선의 지지구간을 볼 수 있으며 이 구간이 깨진다면 비트코인은

지지선 이탈 및 MACD 눌림구간에 의해 하방압력이 강하게 조정이 나올 수 있습니다.

2) 109,502 구간의 2시간 3시간 차트까지 양운의 지지구간체크 및

2일차트 구멍 메워주는지 체크 하셔야 하며

108,474 자리의 각 시간대 중앙선의 지지구간까지 밀릴 수 있는 자리이니

이 구간 참고 부탁드립니다.

잔체적으로 과매수구간의 비트코인이 방향성을 어찌 잡을지를 생각하신다면

지지구간 및 저항구간에서 버텨주는 유무를 보시면서

각 보조지표들의 지지 유무를 판단하시면서 보시는게 좋을 듯 합니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 9일 수요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 9일 수요일 비트코인 오전 관점 간단하게 정리하고

공유 드립니다.

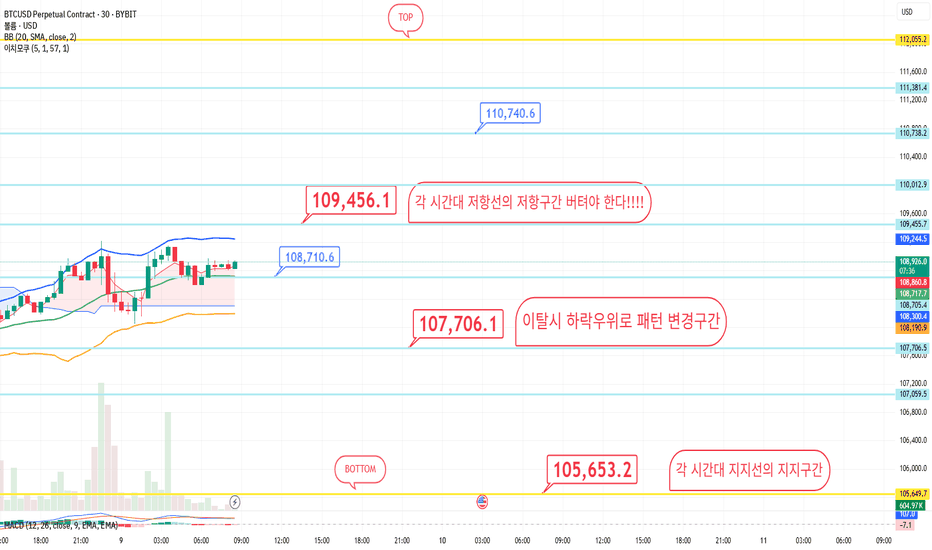

1. 상승우위 패턴 유지 중인 비트코인 108,710 자리 이탈시 좋지 않음

2. 107,760 자리 이탈시 하락패턴으로 변경 가능성 높음

3.109,456 구간의 각 시간대 저항선의 저항구간을 버텨내는지 체크

이 구간 버텨낸다면 다음 저항구간 110,740 강한 저항구간 대기 중

4. 하락패턴으로 변경시 최대 105,653 구간의 각 시간대 지지선 및 일봉차트 중앙선

반등구간까지 밀릴 가능성 있음

간단하게 정리 해봤습니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 8일 화요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 8일 화요일 비트코인 오전 관점 공유 드립니다.

7일 월요일 관점 공유 글에서는 108,507 구간의 중요성 및 이 구간이 깨지게 된다면

4시간 저항선까지만 터치 한 비트코인이었기 때문에 이에 따른 조정의 가능성을 말씀드렸고

지지라인 터치 없이 바로 상승한다면 강한 저항의 구간에서 조정까지 설명을 드렸습니다.

이 후 움직임을 보시면 108,507 주변에서 횡보하다가 말씀 드린 2시간차트까지 음운으로 바뀌며

조정이 나와주었고 107,061 구간까지는 터치 하지 않았으나

4시간차트의 양운의 지지구간에서 현재 구간까지 지지 중 입니다.

현재 구간에서 중요한 내용 몇가지 전달 드리겠습니다.

1.상단에 저항구간인 108,605 자리에서 버티면서 상승해야 합니다.

상단에 108,605 자리는 각 시간대 음운저항구간 및 각 시간대 저항선 및 중앙선의

저항구간이며 각 시간대 양운의 눌림구간이기 때문에 반등한다 하여도

비트코인이 이 구간을 버텨내는지를 체크 하셔야 합니다.

2. 비트코인이 상승하기 위해서는 107,757 구간을 절대 사수 해야 합니다!!

107,757 구간은 3시간 및 4시간 6시간 차트의 일목균형표 상 양운의 지지구간이며

4시간 6시간 차트 볼린저 밴드 지지선의 지지구간 입니다.

이 구간을 이탈하게 된다면 비트코인은 하방의 압력을 강하게 받으면서

눌림이 심해 질 수 있는 구간이니 이 구간에 주의 하셔야 합니다.

3. 일봉차트 MACD 데드크로스 눌림에 주의 하십시요!!

현재 일봉차트 MACD 를 보시면 눌림으로 바뀌었으며

하방의 압력이 강해 질 수 있는 자리이므로 앞에 말씀드린

107,757 구간의 지지를 체크 하셔야 합니다.

4. 각 시간대 지지선의 지지구간을 체크 해야 합니다.

각 시간대 지지선의 지지구간을 보시면 105,642 구간에

8시간 12시간 볼린저밴드 지지선 및 일봉차트 중앙선의 지지구간까지

포함이 되어 있는 구간이며 일별차트를 보았을 때 각 일별 일목균형표

구멍을 메워주는 구간이 105,642 구간 입니다.

이 구간에서 구멍을 메워 준 후 지지여부를 체크 하셔야 합니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 07일 월요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 7일 월요일 비트코인 오전 관점 공유 드립니다.

4일 금요일 비트코인 움직임을 보시면 말씀 드린 하단에 지지구간까지

터치 후 반등이 잘 나와 주었고 다시 제자리로 복구 하였습니다.

현재 구간에서 중요한 몇가지 가능성에 대해 서술 해보겠습니다.

1. 108,507 구간의 지지구간을 주목하셔야 합니다.

108,507 구간은 30분 1시간 차트의 양운 및 중앙선 지지선의 지지구간으로

이 구간을 이탈하게 된다면 30분 1시간 2시간차트까지의 양운을

음운으로 바꾸며 MACD 눌림구간으로 변형이 오는 자리이기 때문에

이 구간에서의 지지여부를 확인 하셔야 합니다.

2. 지지라인 터치 없이 상승한다면 상단에 저항에 주의 하세요!!

지지라인 터치 후 반등과 터치없이 반등은 정말 다른 방향이니 기억하세요!!

비트코인이 지지라인 터치 없이 상승한다면 상단에 저항구간을

체크하셔야 하며 이 구간에서 4시간차트 저항선은 터치 했으나

각 시간대 중앙선을 터치 한 비트코인이 다시 저항선까지 도전을 하였을 때

4시간 6시간 차트 볼린저밴드 저항선이 눌림 중이며

일봉차트 전고점 자리의 강한 저항선이 있으니 이 구간 주의 하셔야 합니다.

3. 108,507 구간이 깨진다면 위험 할 수 있습니다.

108,507 구간이 깨진다면 각 시간대 MACD 눌림구간 체크

양운에서 음운으로 변경이 되면서 하단에 지지구간을 체틐 하셔야 합니다.

4시간차트 저항선까지만 터치 했기 때문에 4시간차트의 중앙선까지 지지구간이며

이 후 지지구간은 각 시간대 지지선의 지지구간이며 이 구간이 107,061 자리의

지지구간 입니다.

공교롭게도 이 구간은 2주봉 차트의 일목균형표상 구멍을 메워주는 구간이기 때문에

이 구간에서의 지지반등 여부가 중요한 자리이니 체크 부탁 드립니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 04일 금요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 4일 금요일 비트코인 오전 관점 공유 드립니다.

3일 비트코인 오전 관점에서는 108,659 구간을 이탈하지 않는 조건에서 상승우위 패턴에

대한 설명을 드렸습니다 이 구간이 깨진다면 MACD 눌림 구간에 의해 조정의 가능성도 있는 구간이었으며

상단 과매수에 의해 강하게 조정이 나올 수 있는 중요한 구간이었습니다.

이 후 움직임을 보시면 말씀 드린 108,659 구간 정확하게 지지 받았고 말씀 드린

저항구간 109,802 자리에서 최고점 110,561 자리까지 터치 후 다시 조정이 내려오면서

횡보장으로 마무리가 되었습니다.

현재 구간에서 주요 내용 몇가지를 포인트를 잡아 보겠습니다.

1. 108,778 구간의 지지구간을 주목하셔야 합니다.

108,778 구간은 현재 30분 1시간 지지선 및 양운 2시간차트 중앙선의 지지구간으로

이 구간 터치 후 반등이 나와 주어야 MACD 눌림구간을 해소 시킬 수 있습니다.

만약 이 구간에서 반등하지 못한다면 4시간 차트 MACD 눌림구간부터 순차적으로

조정이 나올 수 있는 구간이며 하단에 107,464 최대 바텀구간인 105,651 자리까지

터치 할 수 있는 가능성이 있기 때문에 이 구간 주의 하셔야 합니다.

2. 상승하더라도 강하게 올리면 과매수 구간에서 조정에 주의 하셔야 합니다

만약 비트코인이 108,778 구간에서 지지를 받는 다 해도 절대적으로

강하게 올리면 안됩니다.

강하게 올리게 된다면 현재도 과매수 구간에서 힘을 못쓰는 비트코인이

과매수 -> 과매도로 전향하면서 강하게 쏟아버리고 지지라인을

무시할 수 있는 힘이 생기게 되니 계단식 상승을 하면서 전고점 구간의

저항구간을 하나씩 잡아 먹는게 가장 좋은 상승 구간이니

이 구간 참고 부탁 드립니다.

3. 이번 주 상승우위가 깨진다면 다음 주 계속 하락 할 수 있습니다.

비트코인이 108,778 구간이 깨지면서 주말까지 횡보장 또는 우하향으로 마무리가 된다면

다음 주 12시간 차트 MACD 눌림 및 양운이 얇아지는 구간에서 조정이 강하게 나올 수 있으며

다음 주 월요일 생성되는 2주봉 차트 캔들의 일목균형표가 구멍이 생기게 되는 자리이기 때문에

최대한 상승 하면서 이번 주를 마무리 하는것이 가장 좋은 자리 입니다.

금일은 나스닥 휴장일이며 상단에 과매수 구간의 압박 및 하단에

지지구간 힘이 서로 충돌하는 자리의 횡보장 가능성이 높은 구간입니다.

주말까지 이렇게 유지 된다면 다음 주가 위험 할 수 있는 구간이니

포지션에 주의 하시길 바랍니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 03일 목요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 3일 비트코인 오전 관점 공유 드립니다.

2일 수요일 비트코인 오전 관점에서는 8시간 차트 지지선까지 깨진 자리에서

5일 차트부터 MACD 눌림구간이 유지가 되었고 뭔가의 지지구간이 필요한 자리였습니다.

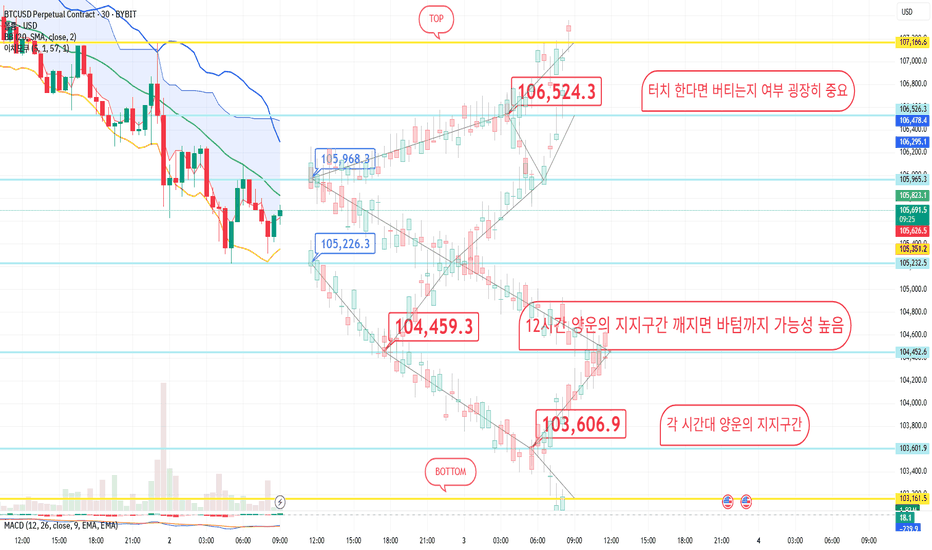

1차 지지구간인 쌍바닥 구간 105,226

2차 지지구간인 12시간 차트 일목균형표상 양운의 지지구간인 104,459

3차 지지구간인 각 시간대 양운의 지지구간 103,606

이 후 움직임을 보시면 105,226 구간에서 최저점 105,073 구간을 터치 후 반등이 잘 나와 주었으며

말씀 드린 저항구간을 넘어 각 시간대 저항선구간인 109,785 구간까지 터치 후 마무리가 되었습니다.

현재 구간에서 중요 내용을 간단하게 말씀 드리자면

비트코인은 각 시간대 저항선을 터치 테더도미넌스틑 각 시간대 지지선을 터치

현재 비트코인은 저항선을 터치 한 구간에서 과매수 구간에서 하단의 지지구간까지

조정의 가능성까지 보이는 구간이며 반대로 테더도미넌스는 각 시간대 지지선을 터치

과매도 구간에서의 반등의 가능성이 보이는 구간 입니다.

현재 구간에서 비트코인은 108,659 구간의 지지라인을 이탈하게 된다면

눌림구간이 나올 수 있으며 107,390 자리의 지지구간까지 빠질 수 있습니다.

만약 107,390 구간의 각 시간대 양운의 지지구간을 이탈하게 된다면

하방으로 MACD 눌림이 가속화 되면서 각 시간대 지지선인 바텀구간까지 눌림이

나올 수 있으니 참고 부탁 드립니다.

비트코인이 108,659 자리를 이탈하지 않고 지지를 받으면 최대 신고가 갱신구간인

112,050 구간까지도 터치 할 수 있는 자리 입니다.

다만 과매수가 나올 수 있으며 지표발표에 따라 움직임이 강해 질 수 있습니다.

하지만 금일 지표발표가 굉장히 중요하며 지표상 경제침체를 보여줄 수 있는

예상치가 나와 있기 때문에 변동폭에 주의 하셔야 합니다.

21:30 USD 미국 평균 시간당 임금 (MoM) (6월) 0.3% 0.4%

21:30 USD 신규 실업수당청구건수 239K 236K

21:30 USD 실업률 (6월) 4.3% 4.2%

이 후 나스닥은 조기종료 예정이니 참고 부탁 드립니다.

% 종합적으로 말씀 드리면 현재 눌림이 나올 수 있는 107,390 자리는 이탈하면

안돼는 구간이며 최대 108,659 자리에서 지지를 받아야 비트코인은 상승우위

패턴이 깨지지 않습니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 02일 수요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 2일 수요일 비트코인 오전 관점 공유 드립니다.

1일 화요일 관점을 복기 해보면 12시간 차트 MACD 눌림구간이 있으며

지지구간인 106,380 자리가 깨진다면 4일차트 부터 MACD 눌림 구간 및

각 일별차트 양운의 구멍을 메워 줄 수 있는 구간까지 눌림이 나올 수 있는

자리를 설명 드렸고 그 구멍을 현재는 다 메워 주었습니다.

현재 구간에서 중요한 구간들을 설명 드리겠습니다.

1. 상단에 105,968 저항 및 106,524 저항을 조심하셔야 합니다.

105,968 구간은 각 시간대 중앙선 및 단기파동에서 음운 저항과 양운 눌림구간이

공존하는 구간으로 조정의 가능성이 있으며 106,524 구간은 12시간 및 일봉차트의

양운의 눌림구간 및 중앙선이 자리 잡고 있는 구간이며 조정의 가능성이 있습니다.

비트코인이 상승한다면 이 구간에서 버티면서 계단식 상승이 가장 좋으나

현재 구간에서 하방압력을 얼마나 버티면서 올리갈 수 있을지 체크 하셔야 합니다.

2.105,226 구간의 쌍바닥 구간이 깨진다면 하단에 지지구간들을 체크 하셔야 합니다.

현재 8시간 지지선이 그나마 지지구간이 강한 자리였으나 지지가 깨지면서

그 다음 지지구간을 보셔야 합니다.

현재 구간에서 104,459 자리는 12시간차트의 양운의 지지구간으로 한번에

음운으로 바뀌지 않는 구간이니 1차적인 지지구간이 될 수 있으며

103,606 구간은 4시간 6시간 8시간의 양운의 지지구간으로

강하게 지지 받을 수 있는 구간이니 이 구간의 지지 여부를 잘 보셔야 합니다.

3. 각 일별차트 MACD 데드크로스는 아직 살아 있습니다.

현재 4일차트 MACD 는 각인이 완료가 되었으나 5일 6일 주봉차트까지는

아직까지 MACD 눌림구간이 유지가 되고 있습니다.

비트코인이 106,524 구간까지 터치 후 버티기가 된다면 이 구간에서

MACD 눌림을 약하게 만들 수 있는 자리이기 때문에 이 구간의

지지 여부를 잘 보셔야 합니다.

4. 최대 99K 지지구간을 확인하셔야 합니다.

현재 월봉차트 구멍을 메워주는 구간은 99K 구간으로 이 구간에서의

다른 지지구간을 찾아본다면 시간이 지남에 따라 볼린저밴드가 변하면서

3일차트 지지선 및 5일차트 중앙선 등이 자리잡고 있으며

전저점의 지지구간과 겹치는 구간의 확인이 필요 합니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 7월 01일 화요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

7월 1일 비트코인 오전 관점 공유 드립니다.

6월 30일 월요일 오전 관점 공유 글 에서는 지지구간 터치 후 의

반등여부가 중요한 자리를 설명 드렸고 현재 지지구간 터치 후 반등하지 못하면서

횡보 중 인 자리 입니다.

월봉캔들까지 생성된 현재 구간에서 중요한 몇가지를 말씀 드리겠습니다.

1. 106,380 자리는 절대 이탈 해서는 안되는 자리 입니다.

현재 12시간 MACD 데드크로스 눌림구간이 유지가 되고 있으며

이 구간에서 지지구간인 106,380 자리는 4시간 6시간 8시간 차트의

볼린저밴드 지지선 구간 입니다.

최대 꼬리로 12시간 차트 중앙선인 105,845 구간까지는 터치 할 수 있지만

이 구간이 무너진다면 비트코인은 일봉차트 이 후의 캔들에서 MACD 데크 눌림이

가속화되면서 강하게 압박을 받을 수 있는 구간이니 이 구간 참고 부탁 드립니다.

2.107,831 구간에서 버텨야 비트코인은 상승 할 수 있는 힘이 생깁니다.

107,831 자리는 모든캔들의 음운의 저항구간 및 양운의 눌림구간이

유지가 되는구간이며 이 구간까지 비트코인이 상승 후 버텨야

일목균형표상 음운은 양운으로 바꿔줄 수 있는 구간이며

눌림의 자리의 양운의 상방으로 바꿔 줄 수 있습니다

그래야 상승 할 수 있는 힘이 생기는 구간이니 이 구간을 유심히 보셔야 합니다.

3. 각 일병 일목균형표 및 MACD 눌림구간 및 구멍에 주의 하셔야 합니다.

전체적으로 금일 반등하지 못한다면 MACD 눌림구간이 가속화 되면서

하단에 일목균형표상 구멍을 메워주러 갈 수 있는 가능성이 높은 구간들이니

이 구간에서 반등 여부가 금일 가장 중요한 구간이라 생각 할 수 있습니다.

반등하지 못한다면 이번 달 최대 99K 까지도 눌림이 나올 수 있는 구간이니

참고 부탁 드립니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.

차트무당 마코 6월 30일 월요일 비트코인 오전 관점 공유 드립니다.

안녕하세요 차트무당 마코 입니다.

6월 30일 월요일 비트코인 오전관점 공유 드립니다.

26일 목요일부터 움직이는 자리들을 체크 해보면 말씀 드린 106,7K 구간은

이탈하지 않고 지지해면서 각 시간대 저항선을 터치 한

현재구간까지 자리를 잡았습니다.

현재 구간에서 중요한 포인트 몇가지를 서술 하자면

1. 현재 상승우위에 있는 비트코인이며 자리를 지켜줘야 합니다.

상승우위에 비트코인이지만 이 추세가 꺽이는 구간이 107,200 구간의

30분 1시간 지지선 각 시간대 양운의 지지구간이 교집합 되어진 구간을

지지 해줘야 하며 이 구간을 지지하지 못하였을 경우

각 시간대 MACD 눌림구간이 압박해오며 상승 추세가 깨질 수 있으니 주의 하셔야 합니다.

조정이 나온다면 비트코인은 그 다음 지지구간인 106,380 자리를 보셔야 하며

이 구간은 각 시간대 지지선의 지지구간 및 주봉차트까지의 일목균형표상의

구멍이 나와 있는 구간이기 때문에 강하게 지지 받을 수 있으며

이 구간까지 눌림이 나온다면 MACD 눌림구간 VS 지지라인의 반등구간의

싸움이 될 가능성이 높습니다.

2. 비트코인은 현재 구간에서 강하게 올리면 강하게 조정이 나올 수 있습니다.

현재 주봉차트까지의 움직임을 살펴 본다면 각 차트상 일목균형표의 양운의

구멍이 나있는걸 확인 하실 수 있습니다.

이 구간을 메워주지 못하고 비트코인이 강하게 상승한다면 강하게 눌림이 나올 수 있으며

휩쏘의 움직임까지도 나올 수 있으니 참고 부탁 드립니다.

휩쏘(Whipsaw) : 이 현상은 주로 변동성이 큰 시장에서 발생하며, 가격이 한 방향으로 급격히 움직였다가 갑자기 반대 방향으로 급변하는 상황을 나타냅니다. 예를 들어, 주가가 상승하는 듯하다가 갑자기 하락하거나, 반대로 하락하는 듯하다가 급반등하는 경우가 이에 해당합니다.

이 현상은 주로 변동성이 큰 시장에서 발생하며, 가격이 한 방향으로 급격히 움직였다가 갑자기 반대 방향으로 급변하는 상황을 나타냅니다. 예를 들어, 주가가 상승하는 듯하다가 갑자기 하락하거나, 반대로 하락하는 듯하다가 급반등하는 경우가 이에 해당합니다.

제 분석 글은 단순히 공부용 관점 참고 정도만 부탁 드리며

매수와 매도를 권유하는게 아닌 점 부탁 드립니다.

모든 매매의 책임과 선택은 본인에게 있습니다.

오늘도 화이팅 하시고

감사합니다.