🌊 1. Elliott-Wellen-Analyse (EWA) und Kursziele

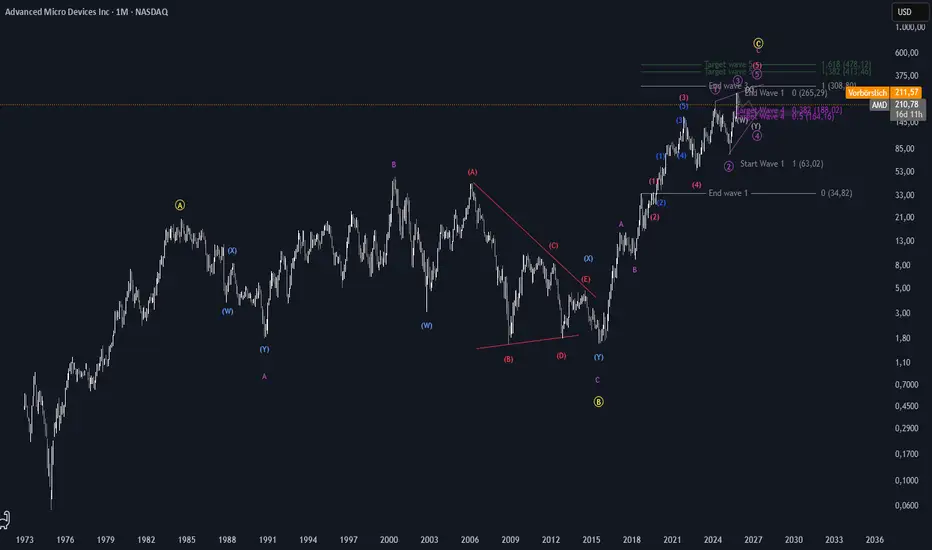

Dieser Analyse liegt ein Elliott-Wellen-Ansatz (EWA) zugrunde, der AMD in einer riesigen A-B-C-Struktur sieht.

Die übergeordnete Welle C (Impuls) ist in eine kleinere Struktur (a-b-c) unterteilt, wobei die letzte Welle c als impulsives ending diagonal interpretiert wird. Die Welle 4 innerhalb dieses ending diagonals (als w-x-y) läuft gerade und zielt auf einen Bereich von $164 bis $188 USD ab.

Diese technische Zielzone wird bemerkenswerterweise durch den fairen Wert (Fair Value) gestützt, der z.B. durch Discounted Cash Flow (DCF)-Analyse ermittelt werden kann.

Das konservative Kursziel, das sich aus dieser kleineren C-Wellen-Struktur mittels Fibonacci-Projektion ergibt, liegt bei ca. $450 USD.

📈 2. Fundamentaler Abgleich des $450 USD Ziels

Ich habe dieses ambitionierte Elliott-Wellen-Ziel anhand von Analystenschätzungen für den Gewinn pro Aktie (EPS) fundamental überprüft.

A. Die Wachstumserwartungen

Die Grundlage bilden die folgenden EPS-Schätzungen (Quelle: TradingView):

2025: 3,95 USD

2026: 6,54 USD

2027: 10,27 USD

2028: 13,76 USD

Diese Schätzungen implizieren ein durchschnittliches jährliches Gewinnwachstum von etwa 40% zwischen 2025 und 2028 – ein äußerst starkes Wachstum, das auf dem Erfolg in den KI- und Data-Center-Märkten basiert.

B. Das Implizite Kurs-Gewinn-Verhältnis (KGV)

Um zu prüfen, ob ein Kurs von $450 USD im Jahr 2028 fundamental gerechtfertigt ist, berechne ich das erforderliche KGV (Price-Earnings-Ratio) bei Erreichen des geschätzten EPS von $13,76 USD in 2028.

Berechnung: $450 USD geteilt durch $13,76 USD (EPS 2028)

Implizites KGV: ≈32,7

C. Bewertung mittels PEG-Ratio

Das KGV von ≈32,7 muss im Kontext des erwarteten Wachstums von ≈40% bewertet werden. Dafür nutze ich die PEG-Ratio (KGV geteilt durch Wachstumsrate in Prozent):

PEG-Ratio: 32,7 geteilt durch 40

Ergebnis: ≈0,82

Ein PEG-Ratio von unter 1,0 gilt traditionell als unterbewertet im Verhältnis zum erwarteten Wachstum. Für einen Tech-Titel mit 40% jährlichem Wachstum ist ein KGV von 32,7 sehr vernünftig.

✅ Fazit: Fundamentale Rechtfertigung

Das konservative Elliott-Wellen-Kursziel von $450 USD bis 2028 wird durch die Fundamentaldaten stark gestützt.

Die Analysedaten legen nahe, dass dieses Ziel bei Eintreten der hohen EPS-Wachstumserwartungen (40% pro Jahr) nur eine faire bis leicht unterbewertete P/E-Bewertung (PEG 0,82) erfordert.

Kurzfristig: Die Konvergenz der EWA-Korrektur (Ziel: $164 bis $188) und des fundamentalen Fair Value (157−160USD) deutet darauf hin, dass die aktuelle Korrektur eine Kaufgelegenheit im Bereich des fairen Wertes darstellen könnte, bevor die A-B-C-Welle in die finale (grüne) 4-5 -Welle übergeht.

면책사항

해당 정보와 게시물은 금융, 투자, 트레이딩 또는 기타 유형의 조언이나 권장 사항으로 간주되지 않으며, 트레이딩뷰에서 제공하거나 보증하는 것이 아닙니다. 자세한 내용은 이용 약관을 참조하세요.

면책사항

해당 정보와 게시물은 금융, 투자, 트레이딩 또는 기타 유형의 조언이나 권장 사항으로 간주되지 않으며, 트레이딩뷰에서 제공하거나 보증하는 것이 아닙니다. 자세한 내용은 이용 약관을 참조하세요.